資産形成・資産運用・iDeCo・新NISA

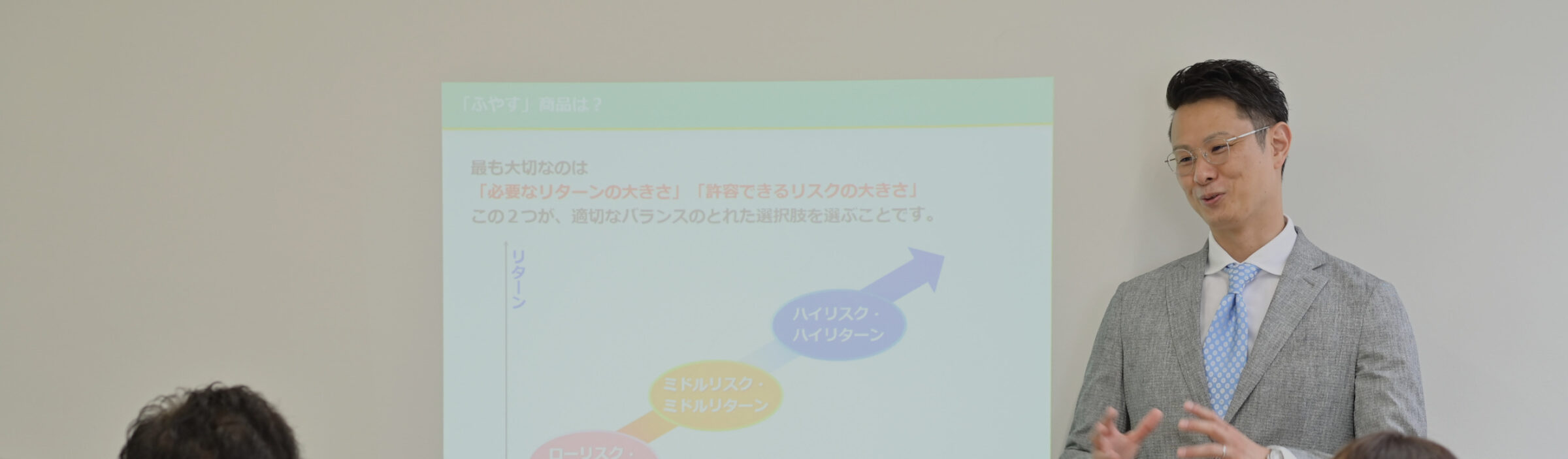

現在の日本の銀行金利は0.001%と超低金利になっております。 そんな中、少しでも資産を減らさないためにも、 利率が高く、安全性の高い場所にお金を置くことが必要になります。 どんな場所へお金を置くべきなのか、その知識や方法をアドバイスさせていただきます。

ネット証券口座の開設から、パソコンが不得意なかたでもパソコン操作からアドバイスいたしますので、 パソコン操作やインターネットが苦手な方でも始めるには最適になります。

- 「老後2000万円問題」って言われているけれど、 我が家は大丈夫かな?

- 貯蓄と運用はどんなバランスがいいの?

- iDeCo(イデコ)・NISAは どれから始めていいのかわからない!

- iDeCo(イデコ)・NISAはの仕組みを詳しく知りたい

- ネット口座のメットを知りたい

- 投資初心者でも資産運用できる方法を知りたい

- 継続的に資産運用できるスキルを知りたい

- お金を『守り』ながら『増やす』を知りたい

「長期投資」「積立投資」「分散投資」

の方法を学びましょう!

お金は増えない時代 /

-

資産形成

iDeCo(イデコ) 確定拠出年金 -

資産形成

NISA -

資産形成

変額保険 -

資産形成

暗号資産 -

資産形成

個別株 -

資産形成

投資信託

お金のことを真剣に考えたことがなかった! という方もご自身で将来を思い描けるようサポートさせていただきますので、お気軽にご相談ください。

-

iDeCo(イデコ)・NISA・変額保険・暗号資産・個別株・投資信託など資産形成に必要な知識を得ることができる!

-

資産形成に必要な知識となる長期投資・資産分散・時間分散の知識とドルコスト平均法や積み立て投資のメリットを理解できる!

-

自分にとって一番最適な資産形成の方法を選び、実際に実施し長期的視点で資産形成ができるようになる!

※ライフプランニング診断は3年~5年定期的に実施することをお勧めしております。 iDeCo・積立NISA・NISAだけのご相談も可能です。

ネット口座の開設方法から、インフレ、分散投資、長期積立など資産運用する上で必要になる基礎知識と情報を提供いたします。 はい、大丈夫です。

経験豊富なファイナンシャルプランナーが、ご自身の状況を丁寧にヒアリングして、一緒にライフプランを作成していきますので、些細な疑問やお悩みもお伝えください。 押し売りは一切しておりません。

お客様の状況にあったものを情報提供として提案させていただくことはありますが、必要がないものはバッサリとお断りいただいて構いません。

あくまで中立の立場からお伝えさせていただきます。 もし家計簿をつけているなら家計簿をご準備ください。

なければ大丈夫です。

あとは、年収を把握してほしいことと、生命保険などの保険証券または内容のわかるものなどお手元にご準備ください。

住宅ローンがあればその詳細がわかるものもご準備ください。

その他のローンがある場合にはその詳細もわかるといいです。 お客様のご都合によってお選びいただけます。

対面をご希望の場合、希望の場所をご指定いただけましたらお伺いさせていただきます。 ご相談内容にもよりますが、1回あたりおおよそ1時間〜2時間程度です。

ライフプラン作成のためのお時間も含まれます。

延長料金はかかりませんのでご安心ください。 はい、大丈夫です!お子様と一緒にご参加される方もいらっしゃいます。

また、オンライン面談も可能ですのでお気軽にご相談ください。ご相談の流れ

実績・実例

Q&A

ファイナンシャルトレーナー

森が担当いたします!

私たちは、すべてのお客様に「ライフプランニング診断」を受けていただくことをおすすめしています。ライフプランニングとは、これからの人生で希望するライフイベント(住宅購入、教育、老後など)を書き出し、それぞれのタイミングでどれくらいのお金が必要になるのかを整理し、将来に向けた計画を立てることです。たとえば、「教育費はトータルでいくらかかるのか?」「老後に年金はいくら受け取れるのか?」といった疑問を、感覚ではなく数字で“見える化”できることが、ライフプランニングの大きなメリットです。

ライフプランの全体像が見えることで、将来起こり得る課題や不安に対して、今からどのような対策を取るべきかが明確になります。

今後の貯蓄や投資、家計の見直し、保険、住まいについて考える際も、お金を「かけるべきところ」と「抑えるべきところ」にメリハリをつけることができます。そのうえで、ご自身に合ったマネープランを立て、実践していくことで、お金に対する不安を少しずつ解消していくことが可能になります。

当事務所では、

・ライフプランニング

・教育資金対策

・住宅ローン相談

・保険相談・保険の見直し

・資産運用・老後資金・相続対策

といった幅広いテーマについてサポートしています。できるだけ分かりやすい言葉を使い、私自身が実際に試し、実行してきた経験をもとに、一人ひとりの状況に合わせたアドバイスを心がけています。