住宅購入・ローン相談

住宅ローン相談と住宅購入のトータルサポートを致します。

いくらまでの住宅ローンを組めるのか?

返済期間は何年か?固定金利と変動金利は?

返済月額はいくらか?ボーナス払いの有無は?

そのほかの維持費はいくらか?を事前にしっかりと把握しておくことで物件の選定や購入する際の目安になり、購入後も安心して住むことができます。

「住宅ローンの・借入可能金額返済可能額を知りたい」

「一番利率の低い金融機関を知りたい」

「変動金利と固定金利の違いを知りたい」

「マンションと戸建て住宅の違いを知りたい」

「繰り上げ返済の効果を詳しく知りたい」

など

中立的な立場でアドバイスいたします。

- 住宅ローンの審査が通るかな?

- ちゃんと支払っていけるかな?

- 頭金ってどのくらい必要?

- 金利は “変動金利” それとも “固定金利”?

- ボーナス払いの有無は?

- 夫婦での借り入れはできるの?

- 住宅ローン以外の費用は?

- 管理費や修繕積立金も計算に入れる?

-

住宅ローン

借入金融機関選び -

住宅ローン

借入方法の選択

固定金利 / 変動金利 -

住宅ローン

返済計画・返済シュミレーション -

住宅ローン

返済計画

ボーナス払いの有無 -

返済計画

団体信用生命保険

特約の有・無 -

リスク分析

ハザードマップでのリスク把握

火災&地震保険の検討 -

住宅ローン以外の費用

管理費・修繕積立金の把握 -

大規模修繕の計画

修繕積立金 上昇率の把握 -

中古マンション 購入時のアドバイス

「住宅は購入したいけれど、お金のことを真剣に考えたことがなかった!」という方も ご自身で将来を思い描けるようサポートさせていただきますので、お気軽にご相談ください。

-

1人ひとりのライフプランをおうかがいし、ライフプランニングを受けられる!

-

プロ仕様のライフプラン診断(FP診断)シートがもらえ、将来の課題や不安が明確になり改善できる!

-

診断結果を元に住宅ローン返済プラン専門家と一緒に立てられる!

※ライフプランニング診断は3年~5年定期的に実施することをお勧めしております。 住宅ローンだけの相談も行っております。

住宅ローン返済可能額の算出から頭金・繰上げ返済の有無など、お客様の家族構成や収入に沿って、その時々の金利を踏まえてご案内いたします。 はい、大丈夫です。

経験豊富なファイナンシャルプランナーが、ご自身の状況を丁寧にヒアリングして、一緒にライフプランを作成していきますので、些細な疑問やお悩みもお伝えください。 押し売りは一切しておりません。

お客様の状況にあったものを情報提供として提案させていただくことはありますが、必要がないものはバッサリとお断りいただいて構いません。

あくまで中立の立場からお伝えさせていただきます。 もし家計簿をつけているなら家計簿をご準備ください。

なければ大丈夫です。

あとは、年収を把握してほしいことと、生命保険などの保険証券または内容のわかるものなどお手元にご準備ください。

住宅ローンがあればその詳細がわかるものもご準備ください。

その他のローンがある場合にはその詳細もわかるといいです。 お客様のご都合によってお選びいただけます。

対面をご希望の場合、希望の場所をご指定いただけましたらお伺いさせていただきます。 ご相談内容にもよりますが、1回あたりおおよそ1時間〜2時間程度です。

ライフプラン作成のためのお時間も含まれます。

延長料金はかかりませんのでご安心ください。 はい、大丈夫です!お子様と一緒にご参加される方もいらっしゃいます。

また、オンライン面談も可能ですのでお気軽にご相談ください。ご相談の流れ

実績・実例

Q&A

ファイナンシャルトレーナー

森が担当いたします!

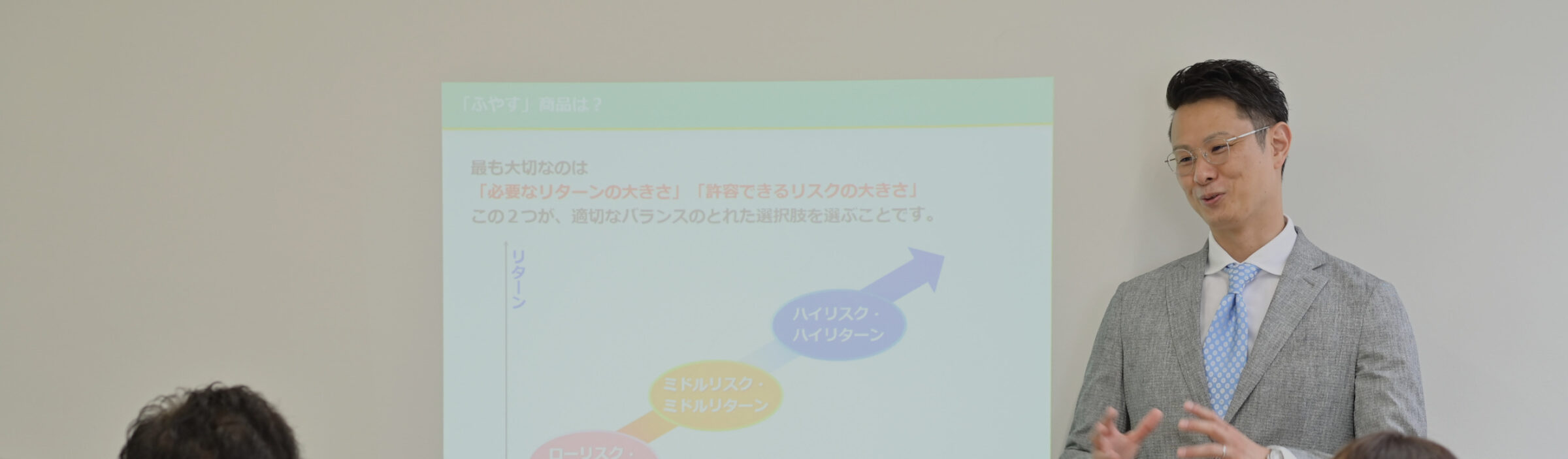

私たちは、すべてのお客様に「ライフプランニング診断」を受けていただくことをおすすめしています。ライフプランニングとは、これからの人生で希望するライフイベント(住宅購入、教育、老後など)を書き出し、それぞれのタイミングでどれくらいのお金が必要になるのかを整理し、将来に向けた計画を立てることです。たとえば、「教育費はトータルでいくらかかるのか?」「老後に年金はいくら受け取れるのか?」といった疑問を、感覚ではなく数字で“見える化”できることが、ライフプランニングの大きなメリットです。

ライフプランの全体像が見えることで、将来起こり得る課題や不安に対して、今からどのような対策を取るべきかが明確になります。

今後の貯蓄や投資、家計の見直し、保険、住まいについて考える際も、お金を「かけるべきところ」と「抑えるべきところ」にメリハリをつけることができます。そのうえで、ご自身に合ったマネープランを立て、実践していくことで、お金に対する不安を少しずつ解消していくことが可能になります。

当事務所では、

・ライフプランニング

・教育資金対策

・住宅ローン相談

・保険相談・保険の見直し

・資産運用・老後資金・相続対策

といった幅広いテーマについてサポートしています。できるだけ分かりやすい言葉を使い、私自身が実際に試し、実行してきた経験をもとに、一人ひとりの状況に合わせたアドバイスを心がけています。