傷害保険事故事例10件!医療保険との違い?スポーツや仕事中のケガ・海外の事故にも対応しますか?を解説

日常生活は、どんなに平穏に過ごすことを心がけていても、ケガを負うリスクがつきものです。

スポーツをしたり様々なところに出かけたり、日々アクティブに過ごす人も、筆者のように休みの日は引きこもってインドアに過ごす人も同様にケガのリスクはあります。

たとえば、自宅内でも階段を踏み外して転んだり、外出時には交通事故に巻き込まれたりと、多くのことが想像できます。

その際に骨折してしまったり、不運にも打ち所が悪く後遺障害を負ってしまうと、治療にかかる費用や仕事を休むことによって生じる逸失利益は計り知れません。

傷害保険はそのような経済的損失を補償してくれるものです。

今回の記事では、傷害保険について補償内容から実際の事故事例、有効な活用方法まで解説していきたいと思います。

目次

傷害保険とは

ここで傷害保険について、その定義についてしっかり解説します。傷害保険とは、その名前の通り、傷害(ケガ)を負って死亡したり、入院・通院した場合に補償される保険です。

損害保険の一種で、損害保険会社各社より販売されています。

補償の対象となるケガは、下記の3つの要件を満たす必要があります。

●急激であること・・・突発的であり、事故の発生が被保険者にとって予測・回避できないものであること。

●偶然であること・・・事故の原因・結果の発生が、被保険者の予知できないこと、または被保険者の意志に基づかないことであること。

●外来によるものであること・・・事故の原因が被保険者の身体外部からの作用であること。

つまり、日常的な腰痛や疲れ目による視力の低下等といった、慢性的な症状は傷害保険の補償の対象外となります。

傷害保険の補償内容

傷害保険で支払対象となるのは、「急激」「偶然」「外来」の3要件を満たした上でのケガを負った場合になります。

ここではどのような保険金が支払われるのかを中心に、補償内容を解説します。

死亡保険金

損害発生の日から180日以内に死亡した場合に、保険契約締結時に設定した保険金が支払われます。

なお、死亡前に後遺障害保険金が支払われている場合には、当該金額が差し引かれた残額が支払われます。

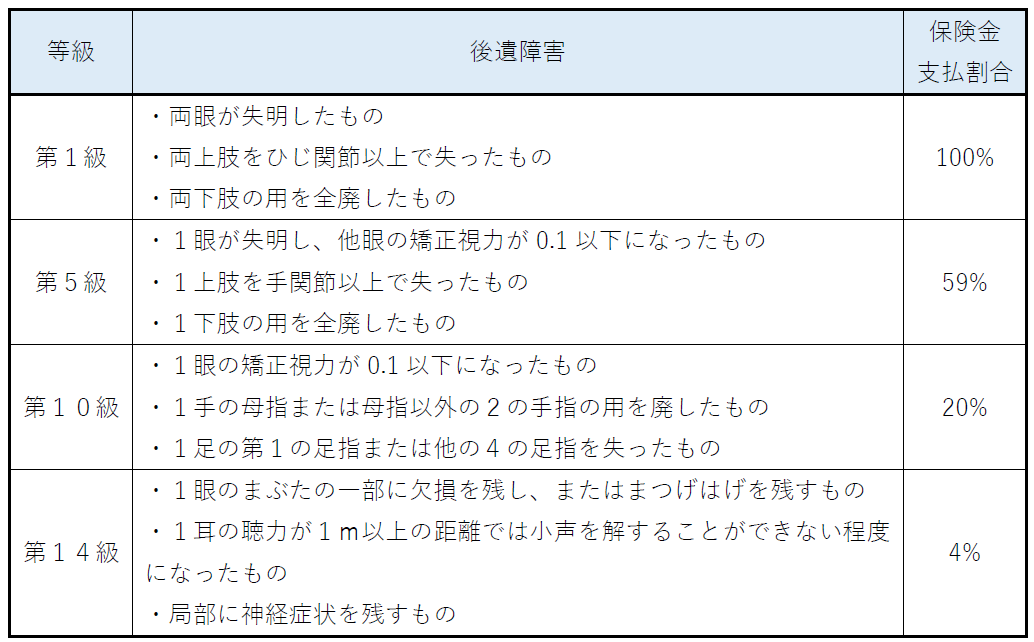

後遺障害保険金

損害発生の日から180日以内に保険会社の定める後遺障害に該当した場合に、その程度に応じて、後遺障害保険金の4%~100%の範囲で保険金が支払われます。

たとえば某大手損害保険会社の傷害保険の約款によると、後遺障害保険金の障害の程度と支払割合は下記のようになっています。

入院保険金

損害が発生し、その直接の結果として入院した場合に、入院保険金がその入院日数に応じて、保険契約締結時に設定した支払限度日数を限度(※)に支払われます。

(※)損害発生の日からその日を含めて1,000日を経過した後の期間に対しては、入院保険金の支払対象外となります。

手術保険金

損害が発生し、その治療のために病院や診療所において手術を受けた場合に、1回の手術に対して、契約締結時に設定した入院保険金日額の10倍または5倍(保険会社により異なります)が手術保険金として支払われます(※)。

(※)損害発生の日からその日を含めて1,000日以内の手術が対象となります。

通院保険金

損害が発生し、その直接の結果として通院した場合に、通院保険金がその通院日数に応じて、保険契約締結時に設定した支払限度日数を限度(※)に支払われます。

(※)損害発生の日からその日を含めて1,000日を経過した後の期間に対しては、通院保険金の支払対象外となります。

その他、特約など

傷害保険においても、補償範囲を拡張できるよう、様々な特約が用意されています。いくつか代表的なものを紹介します。

●特定感染症補償特約・・・本来ケガには該当しない感染症(保険会社が定めるものに限る)にり患した場合にも保険金支払補償対象とするものです。たとえば新型コロナウイルスやO―157で入院した場合が該当します。

●個人賠償責任補償特約・・・日常生活で生じた偶然な事故によって第三者に損害を与えてしまい、法律上の損害賠償責任を負った場合に補償するものです。たとえば自転車走行中に通行人に激突し、ケガを負わせてしまった場合等が該当します。

●携行品損害補償特約・・・偶然な事故により、所有している身の回り品に、自宅外で損害が生じた場合に補償するものです。たとえば外出中にカメラを落として壊してしまった場合等が該当します。

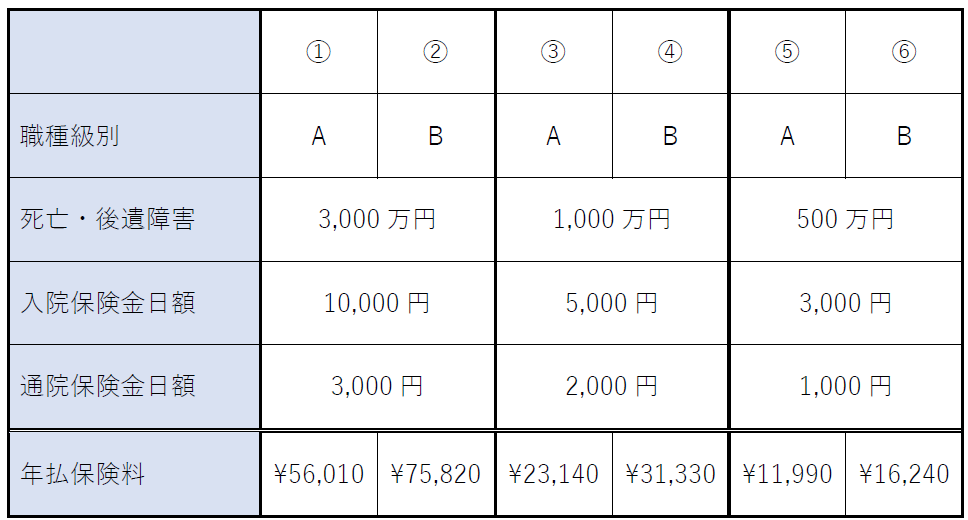

傷害保険の保険料例

傷害保険の保険料は、基本的に職業に危険度に応じて決まります。

年齢(※)や性別は関係なく、生命保険のような加入時の健康状態を問われることもありません。

※ある一定年齢を超えると、高齢者用の傷害保険に該当することになります。

参考として、下記に保険料例を紹介します。

(注)職種級別A:会社員(事務職)、教員、弁護士など、危険度の小さい職業。

職種級別B:建設作業者、バス運転手、土木作業員など、危険度の大きい職業。

傷害保険の事故事例

ここで、傷害保険の損害事例を紹介します。たかがケガとはいえ後遺障害といった大きなものになると保険金支払額も大きなものとなることがわかります。せひ参考にしてください。

事故内容・詳細: 自動車の左折に巻き込まれ、腰骨や足首の骨折を負う。

事故内容・詳細:自動車が動いてしまい、壁との間に挟まれてしまった。

事故内容・詳細:サッカー中の脚の肉離れ。

事故内容・詳細:扉が倒れてきて下敷きになり、両足、腰に打撲を負う。

事故内容・詳細:自転車に追突されてしまい、転倒。

事故内容・詳細:スノーボードで崖から落下。

事故内容・詳細:近所の犬に右足首を噛まれてしまった。

事故内容・詳細:凍結した地面に足を滑らせてしまい、転倒。

事故内容・詳細:バスケットボールの試合中に右足首の捻挫。

事故内容・詳細:階段を降りていたところ足を踏み外してしまい、腰を強打。

傷害保険の有効な活用方法

最後に傷害保険の有効な活用方法、加入方法について紹介します。

第三者に対する賠償補償目的に加入する

傷害保険の補償内容の項で紹介しましたが、傷害保険にも多くの損害保険同様、補償内容を拡張できる特約が用意されています。

その中の個人賠償責任補償特約の付保を主な目的として傷害保険に加入するのは、とても有効な活用方法です。

個人賠償責任補償特約は、傷害保険の補償内容の項で説明した通り、とても手厚い補償内容です。

保険金額の設定も1億円、なかには無制限の設定をできるところもあります。

さらには特約部分の保険料も安く、年間でも1,000円程度です。

補償対象も同居の親族・別居の未婚の子までもカバーしてくれるので、安心です。

傷害保険の主契約の保険金額を可能な限り低く抑えて、個人賠償責任補償特約をしっかり付保するという加入方法も選択肢の一つとして、ぜひ参考にしてください。

高齢者はしっかり付保する

高齢になると、どんなに日常生活に気を付けていても、老齢に伴って体力は落ちてきてしまいます。

ちょっと転んだだけでも大けがに発展しかねません。高齢者ほど、傷害保険を手厚い補償内容で付保すべきです。

医療保険と比較しても、傷害保険は加入時に健康状態を詳しく告知する必要もありません。

昨今では、高齢になっても現役ばりに仕事をする方やスポーツをする方も多くいます。

アクティブに活動すればするほどケガのリスクは比例して高まります。

傷害保険を充実した補償内容で付保することをおすすめします。

Q&A:傷害保険に関する質問と回答

最期に、傷害保険に関する質問と、それに対する回答をいくつか紹介したいと思います。

小さなお子さんがいる家庭、スポーツを趣味にしている方は、ぜひ参考にしてください。

なお、今回紹介する質問は個人向けの傷害保険に絞っています。

法人向けの傷害保険に関する質問はまたどこかの機会で紹介したいと思います。

質問①:傷害保険と医療保険はどう違うの?

20代前半のサラリーマンです。社会人になったこともあり、また親からも「そろそろ保険に入りなさい」と言われることもあり、保険というものに漠然とした関心をもっています。

そのような中、傷害保険と医療保険というものがあることを知りました。

どちらも入院した場合にいくらかのお金が支払われるという点で共通していて、違いがわかりません。

傷害保険と医療保険とで、どのような違いがあるのでしょうか?

回答|補償対象や加入目的等、多くの面で違いがあります。

質問者様がご指摘いただいたように、傷害保険と医療保険はたしかによく似ています。

事実、筆者も現場でその違いをよく聞かれます。しかし一見似ているようでいて、実は補償の対象や目的が大きく異なるのが「傷害保険」と「医療保険」なのです。

両方とも「ケガや病気による出費に備える保険」ではありますが、そのカバー範囲・保険金の支払い条件・活用場面には明確な違いがあります。

以下、両者の違いを様々なポイントで比較、解説していきます。

補償対象の違い

【傷害保険】

対象となるのは「急激・偶然・外来の事故によるケガ」のみとなります。たとえば、転倒による骨折、自転車事故、階段からの転落、スポーツ中のねんざなど、突発的な外傷に限定されます。つまり病気は対象外です。

【医療保険】

対象となるのは「病気やケガによる入院・手術・通院」などとなります。ケガだけでなく、風邪、がん、心筋梗塞、脳卒中、感染症、内科的治療などといった病気も保障対象になります。つまり、傷害保険の補償範囲も含め、幅広くカバーできるのが医療保険となります。

※契約によっては先進医療、がん治療、生活習慣病に特化した保障に設計することもできます。

保険金が支払われる条件の違い

傷害保険では、ケガの発生が「急激・偶然・外来的」であることが条件です。

たとえば、日常的な疲労や腰痛、肩こりなどは、たとえ痛みがあっても保険金の対象にはなりません。

一方、医療保険は「入院や手術、特定の診断名が付く病気や状態」が対象となります。

つまり慢性的な病気であっても、所定の条件を満たせば給付金が支払われます。

用途と目的の違い

傷害保険は、日常生活やレジャー、交通事故、学校・職場での突発的なケガへの備えとしてよく利用されます。

たとえば、子どもが学校でケガをした、会社員が自転車通勤中に転倒したといった場面で役立ちます。

一方、医療保険は、病気や入院にかかる費用の備えが主目的であり、がん・脳卒中・心筋梗塞など重度疾病の治療費や入院費、長期療養にかかる様々な費用負担の支えになります。

このように、傷害保険と医療保険では、似ているようで多くの相違点があります。

それぞれの特徴を踏まえ、結論として、どう選ぶのが良いかのポイントは下記のように整理することができます。

・「ケガだけの補償で十分」「保険料を抑えつつ最低限の備えが欲しい」 → 傷害保険

・「病気のリスクにも備えたい」「入院や手術の費用が不安」 → 医療保険

多くの人は、傷害保険を医療保険の補完として活用しています。たとえば、日常生活のケガは傷害保険でカバーし、病気による入院には医療保険で備える、という使い分けです。

医療保険の加入を必須としつつ、それぞれの人の生活スタイルに合わせて傷害保険の付帯を検討するという考え方が良いです。ぜひ参考にしてください。

質問②:傷害保険は海外での事故にも対応しますか?

初めまして、傷害保険について質問させてください。仕事での出張や趣味の旅行等でよく海外には出かけます。

自分で言うのも変ですが、多趣味で割とアクティブな生活をしているので、もしものときのために傷害保険に入っています。

一応海外へ出かけるときは海外旅行保険には入っているのですが、もし傷害保険で海外旅行や海外出張中も補償できるのであれば、海外旅行保険は不要なのではと思いました。

このあたりのこと、教えてほしいです。

回答|多くの傷害保険は国内外問わず補償対象ですが、注意が必要なケースも・・・

結論から言うと、多くの傷害保険は原則として「海外で発生した事故」にも対応します。

ただし、対応範囲や条件、補償内容には制限や注意点があるため、商品パンフレット等で規定を事前にしっかり確認することが重要です。

以下、注意が必要となるポイントをいくつか解説します。

ポイント①:対応の基本として、国内・国外問わず「偶然」「偶然」「外来」の事故に備える

個人向け傷害保険は、基本的に「世界中どこで起きた事故でも」補償されることが一般的です。

たとえば、以下のようなケースは補償対象となります。

・海外旅行中に階段から落ちて骨折

・ビジネス出張中に交通事故でケガ

・ハイキング中に滑落し、救助が必要になった

・スポーツ中に足を捻挫して通院が必要に

これらはすべて「急激・偶然・外来」の事故として、傷害保険の基本補償の対象になり得ます。

ポイント②:注意すべき制限・除外事項

海外での事故が常にすべて補償されるわけではありません。ここでは除外事項や注意点について解説します。

戦争やテロ、暴動による事故は対象外

多くの保険では、以下の状況でのケガは補償対象外になります。

・戦争、内乱、暴動の巻き添え

・テロ行為による傷害

・渡航中止勧告が出ている地域での事故

治療費の立替が必要な場合が多い

海外での治療では、保険会社が直接病院に支払うことは基本的にできません。そのため、一度本人が現地通貨で治療費を支払い、日本に帰国後に保険金請求する形式になります。

診断書や領収書は「英語または日本語」で必要

保険金請求には、英語または日本語で記載された診断書や治療明細、領収書の提出が求められます。現地語(例:スペイン語、中国語など)のみの書類では手続きが進まない場合があり、翻訳が必要になることもあります。

ポイント③:海外旅行保険との違いに注意

ここで「海外旅行保険」と「傷害保険」の違いについても触れたいと思います。

両者の違いをまとめると、下記の表ようになります。

| 保険種類 | 補償範囲 | 特徴 |

|---|---|---|

| 傷害保険 | ・国内外を問わずケガを対象。 | ・基本は通年契約とする。 ・日常生活のケガに対応。 ※病気は対象外。 |

| 海外旅行保険 | ・海外滞在中のケガを対象。 ・場合によっては病気を補償することもできる。 | ・原則、旅行者・海外渡航者限定のスポット契約。 |

海外旅行保険はケガに対する補償に加えて、病気の補償や携行品の補償、賠償責任の補償もセットでパッケージされています。

短期間のスポット契約を想定して設計されているので、体感として保険料もそれほど高くはありません。

ポイント④:傷害保険に付帯できる海外対応のオプション・特約を確認しましょう。

傷害保険の中には、以下のような海外対応の特約がつけられることがあります。

・海外救援者費用特約(家族が現地へ駆け付ける費用など)

・救急搬送費用

・賠償責任補償(海外で他人にケガを負わせた場合など)

これらを付けることで、より広範囲に安心して備えることができます。

以上、4つのポイントで解説してきたように、傷害保険でも海外で発生した事故には対応できます。

傷害保険に加入している方であれば、海外旅行保険に加入しなくとも最低限の補償は確保されていると考えることができます。

ただ、筆者のおすすめとしては、たとえ傷害保険に加入している方であっても、海外渡航の都度、海外旅行保険にも加入しておくことをおすすめします。

海外旅行保険は海外での事故に特化しているので、海外におけるトラブル対応には様々な面で保険会社のサービスも手厚いでしす。

保険会社によっては医療費の立替払いに応じてくれるところもあるくらいです。

保険料もそれほど大きくならず、加入手続きもWebで完結できるものもあります。

しっかり備えておきましょう。

質問③:保険金の請求に必要な書類は?

傷害保険で保険金を請求する際、どういった書類が必要になるのでしょうか?

これまでいわゆる損害保険で保険金請求をしたことはありません。漠然としたイメージですが、請求にはとてもややこしい手続きが必要なのではと思っています。

保険金請求に必要な書類について教えてください。

回答|保険金請求の書類には「共通して必要なもの」と「事故内容や補償内容によって異なるもの」があります。

傷害保険は、もしものときに頼れる存在ですが、実際に事故やケガが発生した後、スムーズに保険金を受け取るためには、所定の書類をそろえて正しく手続きを行う必要があります。

保険金請求の書類には「共通して必要なもの」と「事故内容や補償内容によって異なるもの」があり、保険会社によっても若干の違いがあります。以下、それぞれについて解説していきます。

共通して必要となる基本書類

傷害保険で保険金を請求する際に、ほとんどのケースで求められるのが以下の書類です。

保険金請求書(指定の様式)

保険会社が用意した専用の「保険金請求書フォーム」に、契約者または被保険者が必要次項を記入し、署名・押印します。

ここでは主に、氏名、事故発生の日時・場所・状況、ケガの内容、通院・入院期間などを記載します。

事故状況報告書

どのような状況で事故が起きたかを詳しく記載します。

フォームには「具体的な事故発生の経緯」「ケガをした部位」「事故の目撃者の有無」などを書く欄があり、場合によっては第三者の署名を求められることもあります。

診断書(医師作成)

通常、通院・入院・手術などの有無を確認するために医師が発行します。

ここには傷病名、発症・受傷日、治療の必要性、見込み治療期間などが記載されます。

医療機関の様式でも可の場合と、保険会社の指定様式が必要な場合とがあります。

領収書・診療明細書

医療費が実費補償となっている契約内容の場合は、治療にかかった費用の証拠として必要となります。医療機関発行の正規の領収書、または診療明細書が求められます。

本人確認書類の写し

多くの保険会社では、本人確認のために以下いずれかの写しが必要です。

・運転免許証

・健康保険証(住所の記載があるもの)

・マイナンバーカード(表面のみ)

・パスポート など

事故内容によって必要になる追加書類

【交通事故の場合】

・交通事故証明書(自動車安全運転センター発行)

・警察に届け出た交通事故であることを証明する書類。(最寄りの警察署か、自動車安全運転センターで申請・取得できます。)

・運転者・同乗者の情報(保険契約と実際の被害者・加害者との関係を確認するため。)

【海外での事故の場合】

・英語または日本語の診断書・治療報告書(現地語のみの書類は受け付けられないことが多く、翻訳を求められる場合があります。)

・現地医療機関の領収書(英語が望ましい)

・パスポートの出入国スタンプの写し(滞在証明)

【死亡・後遺障害の場合】

・死亡診断書または死体検案書

・戸籍謄本(相続人確認用)

・後遺障害診断書(後遺障害の場合)

※後遺症の程度により、障害等級認定に関する審査が行われます。

必要書類の提出方法と注意点

必要書類の提出先は原則として、契約している保険会社の保険金請求窓口に郵送、またはWEBによる提出(対応している会社のみ)となります。

提出期限については特に定めはないものの、なるべく早めに提出するようにしましょう。

スムーズに保険金を受け取るためのコツ

事故発生後はすぐに保険会社に事故報告の連絡をしましょう。必要書類や手続きの詳細を案内してくれます。

病院で診断書を書いてもらうときは、窓口の担当者に保険金請求目的であることを伝えるとスムーズです。

また、領収書やレシートは必ず保管しておきましょう。特に海外では原本を再発行してもらうのが難しいことがあります。

傷害保険の保険金請求にあたって、ちょっとでも不明点がある場合や、記入方法に迷う場合は、保険会社のカスタマーサポートや、契約時の保険代理店に相談するのが確実です。

悩んで抱え込むことで保険金の受け取りが遅れたら本末転倒です。気軽に相談して手続きを勧めましょう。

質問④:スポーツや仕事中のケガも対象になりますか?

30歳の会社員です。仕事は外回りの営業です。仕事中のケガは傷害保険の補償の対象になるのでしょうか。

外回りなので、ケガが原因で働けなくなった場合の補償の有無を知っておきたいです。

なお、趣味で草野球をやっていて、そこでのケガも対象になるのか気になります。

回答|原則として仕事中、スポーツ中ともに対象となりますが、注意が必要な点もあります。

結論から言えば、仕事中であってもスポーツ中であっても、原則として補償対象になります。

ただし、どのようなスポーツか、どのような仕事か、ケガの状況はどうだったかによって、補償の可否や制限が生じる場合があるため、少し詳しく説明します。

スポーツ中のケガは原則として補償される

傷害保険は、「急激・偶然・外来の事故によるケガ」を補償の対象としています。

スポーツはまさにその定義にあてはまることが多いため、たとえば以下のようなケースは一般的に補償対象になります。

【補償されるスポーツ事故の例】

・フットサル中に転倒して足を骨折

・登山中に滑って捻挫

・テニスでジャンプ時に着地を失敗し膝を痛めた

・ジムでのトレーニング中に器具で指を切った

これらはすべて「突発的で外的な要因によって生じたケガ」とみなされ、保険金の対象となります。

ただし注意点として、一部のスポーツには「補償除外」がある場合もあります。具体的には以下のような危険度の高いスポーツについては、補償の対象外となることがあります。

【危険なスポーツ(免責事項)】

・スカイダイビング

・ボクシング

・モータースポーツ(カーレース、バイクレースなど)

・ロッククライミング

・パラグライダーやスキューバダイビング(特約でカバーできることも)

これらは保険契約の中で「補償除外事項」として明記されていることが多く、特約をつけない限り保険金が支払われない場合があります。

仕事中のケガは?補償されるが注意点も

原則として業務中・通勤中のケガも、傷害保険では補償対象となります。たとえば下記のようなケースです。

・工場での作業中に手を切ってしまった

・建設現場で足場から落下して骨折した

・配達中に転倒して手首をねんざした

これらは傷害保険の対象になる可能性が高いですが、職種や雇用形態、会社の労災保険との関係によって給付が調整されたり制限されたりする場合もありますので、注意が必要です。

勤務中のケガと政府保険との関係

会社員やアルバイトなど、雇用契約のある立場で業務中にケガをした場合は、まず政府労災(労働者災害補償保険)が適用されます。

労災が適用されるケガに対しては、傷害保険の支払いが制限されるケースや、給付額が調整されることがあります。

政府労災と傷害保険の特徴をまとめると、下記の表のようになります。

| 保険種類 | 特徴 |

|---|---|

| 政府労災 | 国の制度。 業務中・通勤途上のケガを補償。 基本的に医療費の全額を補償する。 その他、休業補償もあり。 |

| 傷害保険 | 個人が契約する保険。 労災と併用できるが、補償内容によっては「二重支払いを制限」されることがある。 |

自営業者・フリーランスの場合

労災が適用されないフリーランスや個人事業主の場合、傷害保険が非常に重要なセーフティネットとなります。

たとえば下記のようなケースを考えてみてください。

・現場仕事(大工・設備工など)での事故

・在宅勤務中の転倒など

これらは、契約内容次第で補償対象になります。業務中の事故を対象とするかどうかをしっかり確認しましょう。

特約・補償範囲のカスタマイズが重要

傷害保険では、基本の補償内容に以下のような特約を付けることで、補償範囲を拡張したり、逆に補償範囲を限定することで保険料を節約することができます。

・業務中限定特約(業務中のケガに特化)

・スポーツ中事故特約(危険スポーツにも対応)

・通院・入院日額補償(軽傷から重傷まで対応)

補償内容を明確にしておくことで、いざというときのトラブルや請求もスムーズになります。

このように、傷害保険は原則として業務中であってもスポーツ中であっても、補償してくれます。

ただし、スポーツの種類によっては補償を除外されるものもあります。

業務中のケガについても、政府労災との兼ね合いで制限がかかることもありますので、注意しましょう。

スポーツや仕事中の事故は発生頻度が高いため、契約時には「自分のライフスタイルに合った補償内容か?」をしっかり確認することが大切です。

質問⑤:保険料はどのくらい?安くできる?

初めまして。傷害保険の加入を検討しています。

保険料の面でお聞きしたいのですが、保険料の相場はどのくらいなのでしょうか?

金額によっては家族全員(自分含めて4人です)で加入したいとも思っています。

また、安くできる裏ワザなんかあったら教えてほしいです。

回答|合理的な補償設計、団体割引等、保険料を削減できる方法はあります。

まずはじめに、傷害保険の保険料の特徴についてお話します。

傷害保険は、比較的安価で加入できる保険のひとつです。

死亡や入院といった大きな事故に備えるだけでなく、通院や骨折などの日常的なケガにも対応できる柔軟さが魅力です。

しかし、保険料は一律ではなく、契約者の年齢、職業、補償内容、特約の有無などによって大きく変わります。

それぞれのポイントで解説していきます。

傷害保険の保険料の目安

保険会社や保険商品ごとに差がありますが、以下は個人向け傷害保険の一般的な月額・年額保険料の目安です。

| 補償内容の例 | 保険料目安(月額) | 保険料目安(年額) |

|---|---|---|

| ・死亡・後遺障害:500万円 ・入院日額:5,000円 ・通院日額:3,000円 | 約1,000~2,500円 | 約12,000~30,000円 |

| ・死亡・後遺障害:1,000万円 ・入院日額:10,000円 ・通院日額:5,000円 | 約2,500~4,500円 | 約30,000~54,000円 |

| 最低限の補償 (死亡のみ100万円など) | 数百円 (300~800円) | 約3,600~9,600円 |

※ 上記はあくまで一般的な相場であり、保険会社や商品、年齢、加入形態によって異なります。

保険料が変わる主な要因

保険料の金額は、以下のような要素によって決まります。

・年齢

・職業(危険度の高い仕事かどうか)

・補償内容と金額

・特約の有無

・年齢:年齢が上がるとケガのリスクも高まるとみなされ、保険料は高くなる傾向があります。

・職業(危険度の高い仕事かどうか):デスクワーク中心の事務職 → リスクが低く、保険料も安め。建設現場・工事関係・運送業など → 危険職種とみなされ、保険料が割高になることがあります。

・補償内容と金額:死亡保険金が500万円と1,000万円では、当然ながら保険料が異なります。また、通院や入院の「日額補償」の金額設定によっても大きく変わります。

・特約の有無:通勤・通学中だけの補償に限定したり、自転車事故だけに特化した商品は保険料が安く抑えられます。

一方で、熱中症特約、後遺障害特約、日常生活賠償責任補償などを加えると保険料が上がる傾向にあります。

・保険料を安くする方法・節約のコツ

・補償範囲を必要最低限に絞る

「日常生活でのケガのみ」「交通事故のみ」など、特定のリスクに限定した補償にすることで、保険料を下げることができます。

目安として以下のように補償範囲を限定すると、保険料削減が期待できます。

・フル補償型 → 月額1,200円

・交通事故限定型 → 月額600円程度

家族型・団体加入を利用する

家族まとめて加入する「家族型」は、個別に契約するよりも割安になることが多いです。

また、職場や学校を通じた団体傷害保険は、スケールメリットが適用され、通常より20~30%割安な保険料になる場合があります。

免責金額を設定する

免責とは「自己負担額」のことを指します。

たとえば「通院1回あたり2,000円までは自己負担」と設定することで、その分保険料を下げることができます。

インターネット契約・ダイレクト型保険を選ぶ

ネット契約の傷害保険は、営業人件費がかからない分、店舗型よりも安い保険料設定になっていることが多いです。

年払いにする

年払い(一括払い)にすることで割引が適用され、月払いと比較した際に総支払額を抑えられるケースが多いため、可能なら一括支払いを検討しましょう。

「安ければ良い」とは限らない(補償の質にも注目しましょう)

保険料を節約することは大切ですが、「いざというときに必要な補償が受けられない」ようでは本末転倒です。

たとえば、次のようなチェックポイントを見落とさないようにしましょう。

・入院日額はどのくらい?通院にも補償される?

・自宅以外(学校、職場、旅行先など)でのケガも対象?

・家族はカバーされているか?

・損害賠償責任や後遺障害への備えはあるか?

まとめ

今回の記事では、傷害保険の補償内容や事故事例、活用方法について解説しました。

街を歩いていると、市民ランナーを多く見かけたり、24時間営業のスポーツジムがいたるところに建てられたりと、国民全員がアクティブな健康志向になっているように感じます。

一方で、アクティブな活動をすればするほど、ケガのリスクは高まります。

傷害保険は予期せぬケガの治療による経済的な出費の際に大いに助けてくれるものです。

今回の記事を参考に、すでに傷害保険に加入している方は、いま一度、付保内容の確認をしてみましょう。

傷害保険にまだ加入していない方は、ぜひ加入の検討をおすすめします。