個人年金保険ってどんな保険?わかりやすく仕組みと3つの特徴をプロが解説いたします。

「人生100年時代」や「少子高齢化」、「老後2000万円問題」など長生きのリスクに備えていきましょうという趣旨のキャッチフレーズをよく耳にするようになりました。

これは、平均余命が伸びていることに加えて、公的年金が減っていることなどを背景に老後の資金不安が高まっていることを表しています。

そのような中で、老後の資金準備として注目をあびているのが「個人年金保険」です。 今回は、この個人年金保険がどのような保険なのか、そしてその仕組みと3つの特徴を紹介していきます。

目次

1.個人年金保険の仕組み

1-1:個人年金保険とは

個人年金保険は、老後のための資金を準備するための保険です。

例えば、国が運営する国民年金などの公的年金や大企業などが退職後の社員に支払い続ける企業年金などがありますが、そのような国や会社で備えきれない部分を補完する積み立てとして保険会社が運用する個人年金保険で活用することができます。

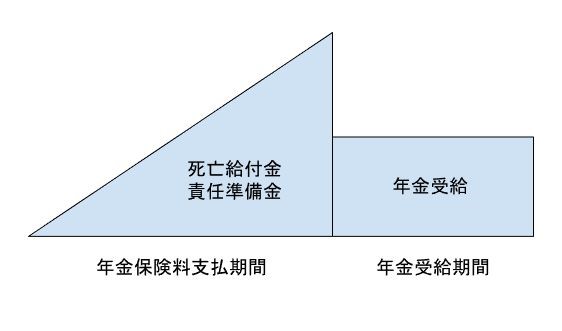

個人年金保険の保険料を払い込むことで、資金を積み立てていき、契約時に決めた時期になるとそれまでに積み立てた保険料を年金形式で増やして受け取れる仕組みになっています。

個人年金保険は、名称に「保険」とありますが、保障はほとんどありません。 長生きのリスクをヘッジするために、貯蓄性の高さに特化して設計されている保険商品です。

個人年金保険は、将来のための資金を計画的に準備できる保険です。

例えば、公的年金や企業年金では老後の生活資金が不足しそうな場合、その補完として個人年金保険で準備することが考えられます。

保険料を払い込み、契約時に決めた年齢に達したら保険料に応じた年金を受け取れるのが特徴です。

1-2:個人年金保険の年金受取種類

個人年金保険は、年金の受け取り方を選択することができます。 ・確定年金:決まった年金額を確実に受給できる。

途中で死亡しても残りの年金は遺族が受け取ることができる。

有期年金受け取り

決まった年金を一定期間、生きている限り受け取ることができる。

死亡後は遺族も年金を受け取ることができない生存保険型の年金受給方式です。全額年金を受け取ることができれば、確定年金よりも多くの年金額を受給することができます。

終身年金受け取り

終身年金:決まった年金を期間の定めなく、生きている限り受け取り続けることができる。

死亡後は遺族も年金を受け取ることはできないが、生きている限り年金を受給できるため、長生きするほど資金をたくさん受け取ることができます。

一方で早期に死亡すると確定年金・有期年金よりも受け取れる年金額は少なくなってしまいます。

1-3:個人年金保険の運用種類

個人年金保険の運用には4つの種類があります。

・円建て国債運用

・生存保険を活用した運用

・米ドルなどの外貨運用

・株式などでの投資運用 一番有名なものは、円建てで国債をベースに資金を運用していく種類です。

最近では、生存保険を活用して返戻率をあげる種類も出ています。

生存保険とは、死亡した場合には積み立てたお金が返ってこない代わりに、生きていた場合は、より多くの資金が増えて返ってくる仕組みのものです。

予定利率といわれる保険の割引率が、ゼロ金利の影響で年々下がっていますので、生存保険の仕組みを利用して資金を増やす工夫をしています。

また、最近では米ドル建てや変額(投資リスクを負うことでリターンを求める保険)の仕組みを取り入れた個人年金保険も販売されています。

リスクを取ることで将来のリターンも期待できますし、外貨や株式投資などで資産を分散して保有することが、円だけで資産を保有するリスクをヘッジできると考える方が増えてきています。

2.個人年金保険の3つの特徴

2-1:個人年金保険料控除を利用できる

個人年金保険は、会社では年末調整で、個人では確定申告で、所得税・住民税で控除を利用して節税を行うことが可能です。

個人年金保険の保険料は、一定条件を満たせば、最大で年間4万円(2012年1月1日以降に締結した個人年金保険)、旧制度では最大で年間5万円の個人年金保険料控除が利用できます。

住民税は最大で2.8万円控除されます。 すでに医療保険や死亡保険などに入っている方も、個人年金保険の控除枠を活用するために個人年金保険に追加で加入する方もいらっしゃいます。

ただし、変額個人年金は一般生命保険料控除の対象になり、個人年金保険料控除の対象になりませんので注意が必要です。

円建て個人年金 → 個人年金保険料控除

米ドル建個人年金保険 → 個人年金保険料控除

変額個人年金保険 → 一般生命保険料控除

2-2どのぐらい所得税・住民税が軽減されるか?計算した結果!

所得税・住民税がどのぐらい軽減されるのかを以下の表にしました。

毎年10月から11月に生命保険会社から生命保険料控除証書が各契約者ごとにハガキで届きます。

また、勤務先や職場では、年末調整の記入用紙が一人一人配られます。

その記入用紙にハガキに記載されてる金額を記入すると年末調整で計算され、所得税と住民税が軽減される仕組みになります。  家族構成や年収に異なりますが、個人年金保険に加入した時の所得税・住民税の軽減される金額になります。

家族構成や年収に異なりますが、個人年金保険に加入した時の所得税・住民税の軽減される金額になります。

※夫婦はいずれか1人が年収を得ているケース。

※税務の取扱いは、2021年10月現在の税法に基づいております。

将来税法が変更され、税務上の取扱いが変わる場合もございますので、ご注意ください。

個別の取扱い等につきましては、所轄の税務署、税理士等にご確認ください。

独身者:年収400万で軽減される所得税と住民税の合計金額=6,800円/年間 夫婦のみ:年収800万で軽減される所得税と住民税の合計合計金額=10,800円/年間 年間6,800円~10,800円と年収と家族構成によって開きはありますが、この軽減額を10年・20年と続けることにより、大きな金額になるので毎年馬鹿にならず、老後の資金の準備にも必要になるかと思います。

個人年金保険に加入した時の年利4%~8%

仮に年間保険料12万円のプランに加入して、4万円の控除を受けて、年間1万円の所得税・住民税の節税ができたとすると、保険料の8.3%(節税金額1万円÷年間保険料12万円×100)の資産を増やせたことになります。逆にいうと、12万払って13万円になって帰ってくることと同様になり、年利でいうと8.3%ともいえるでしょう。

個人年金保険料控除の対象となる主な条件

個人年金保険の保険料が個人年金保険料控除の対象となる主な条件は以下のとおりです。

・年金受取人が被保険者であること

・保険料払込期間が10年以上あること

・年金の種類が確定年金の場合、年金支払開始日の被保険者の年齢が60歳以上であり、かつ年金支払期間が10年以上あること

思ったような税効果が得られなかったということがないように、上記の条件を満たせているかしっかり確認をして、個人年金保険のプランを検討しましょう。

また、変額個人年金は生命保険料控除の対象になり、個人年金保険料控除の対象になりませんので注意が必要です。

2-3:死亡保障がない代わりに返戻率が高い

現在、予定利率が低下していることを受けて、返戻率が年々下がっています。

養老保険や終身保険などの死亡保障と貯蓄性を兼ねている保険は、死亡保障分の貯蓄性が落ちてしまいます。

個人年金保険は商品にもよりますが、年金受給前に死亡した場合は、支払保険料あるいは責任準備金しか給付されない商品が多いため、死亡しても保険料以上に資金が増えることはありません。

その代わり、個人年金保険は死亡保障がない分、返戻率が高まります。

例えば、30歳男性で60歳満期の養老保険に加入した場合、60歳満期時の返戻率は95%という商品があるとします。

同じ保険会社で、同じ年齢・性別の被保険者で個人年金保険(30歳加入、保険料払込年齢60歳)に加入すると、60歳時に年金受け取りをせず解約をすると104%程度の返戻率があり、10年確定年金で受け取りを行うと105%程度の返戻率があります。 すべての商品で一律で同じような返戻率の差はありませんが、概ね5%~10%程度は個人年金保険の方が返戻率が高くなります。

2-4:計画に合わせて、年金受け取り方法を選べる

個人年金保険は、計画に合わせて加入することで目的をもって資金を蓄えることができます。

運用方法も、将来の海外旅行の備えとして外貨で積み立ても行える個人年金保険も選べますし、年金の受け取り方法も確定年金・有期年金・終身年金があります。

確定年金・有期年金では、5年・10年・15年・20年など選ぶこともできますし、有期年金や終身年金では、年金受取保証期間を設定できるタイプもあります。

年金受取保証期間は、保証期間中に死亡してしまっても、その期間分の年金は遺族が受け取れるようになる特約です。

これによって、例えば、最低限確保しておきたい年金分を確実に受け取ることができます。

特に終身年金を選択すると大きな資金を長い期間受け取ることを期待したプランになりますが、がんなどで年金開始してまもなく死亡してしまうようなことがあっても、10年保証期間などが設定されていれば遺族は10年分の年金は受け取れるようにできるため、年金原資の一部を回収することができ、安心です。

このように、どの程度年金で資金を増やしたいのか、どのタイミングで受け取りたいのか、など自分の人生設計に合わせて計画的にプランを組むことができます。

一時金だと、一気に資金を使い込んで老後資金が枯渇してしまうかもしれませんが、年金形式で支給されることで、一気に使い込んでしまうようなリスクにも対応できるため、老後の資金準備にはぴったりの商品です。

3.個人年金保険の活用事例

活用事例①:60歳定年退職、公的年金支給70歳からと仮定し、退職から公的年金受給まで(60歳から69歳まで)のつなぎ年金として、個人年金保険(保険料払い込み満了:60歳、年金受給60歳~69歳の10年確定年金)に加入。

60歳~69歳までに年金を受け取ることで、70歳から公的年金が受給されるまでの生活費のつなぎをおこなうことができます。

外貨建てを活用することで、60歳から10年間夫婦で海外旅行をする資金を蓄えるなどの、夢のある積み立てプランもできるかもしれません。

年金の設計は将来の夢や楽しみの実現にもつながります。

活用事例②:60歳定年退職、公的年金支給70歳からと仮定し、70歳からの公的年金に加えて、個人年金保険(保険料払い込み満了:60歳、10年間据え置き、年金受給70歳から終身年金受け取り)に加入。

60歳までは仕事をして年金を積み立て、70歳までは積み立てた資金を保険会社で据え置き手資金を増やし、70歳時に増えた年金原資を元手に終身年金を受給することで、長生きリスクにも備えられる一生涯の年金を確保することができます。

活用事例③:子どもの大学費用を備えるために、子どもが18歳になる年齢から5年確定年金で年金を受け取れるように設定して個人年金保険に加入。 学資保険以外にも年金を活用することで、将来の大きな学費などの出費に備えることもできます。

まとめ

個人年金保険は、死亡保障を抑えることで返戻率が高くなる貯蓄性の高い保険商品です。

外貨や変額タイプを活用することでリスクを取って資金を増やすことを期待する設計もできますし、年金の受け取り方も年金受給中に被保険者が亡くなっても残りの年金を確実に受け取れる確定年金や死亡するまでは多くの年金を受け取れる有期年金、亡くなるまでずっと年金を受け取れる終身年金など、目的に応じて設計できるのが個人年金の魅力です。

このような柔軟性のある貯蓄性保険を活用することで、目的をもって楽しく積み立てを行うことができます。

個人年金保険の設計を考えることで、人生設計が行えることや、将来の夢や目標などを再認識することができるかもしれません。

また、個人年金保険料控除という国が認めた節税制度がありますので、現役世代のときに所得税・住民税を軽減しながら効率的に資金を蓄えることができるのも、個人年金保険の大きなメリットです。

人生100年時代、高齢化社会、老後2000万円問題などを乗り越え、楽しく安心した老後設計ができるように、積み立ての選択肢の1つに個人年金保険を是非入れてみてください。

ファイナンシャルトレーナーでは無料保険相談をお受けしております。簡単に予約が可能ですので、是非ご利用ください。以下の「お問い合わせ」ボタンから申し込みができます。