終身保険ってどんな保険?わかりやすくメリットとデメリットを保険のプロが解説

保険と聞くと「掛け捨てなので、保険料を捨てているような気持ちになる」「保険は病気やケガをするか、死亡しなければ損してしまう」というイメージがあるかもしれません。

保険と聞くと「掛け捨てなので、保険料を捨てているような気持ちになる」「保険は病気やケガをするか、死亡しなければ損してしまう」というイメージがあるかもしれません。

しかし、終身保険であれば「保険料を捨てているような気持ち」や「保険で損をするという感覚」は払拭されるかもしれません。

というのも、終身保険は一生涯保障なので、亡くなればいつかは必ず保険金が給付されますし、多くの場合、解約をしても貯蓄性が高いので保険料もかなり戻ってきます。

長く保険料を支払えば、保障も確保できる上に、支払った保険料以上に解約返戻金を積み立てることも可能です。

したがって、終身保険は、保障の確保と将来のための積み立ての2つの機能を持つ便利な保険です。 この記事では、この「終身保険」がどのような保険で、どのような仕組みなのかを詳細にご説明していきます。

目次

1.終身保険の仕組み

1-1:終身保険とは

終身保険は、一生涯の死亡保障を確保できる保険です。

加えて、多くの場合、高い貯蓄性も兼ね備えていますので、老後のための資金を準備することにも活用できます。

例えば、国が運営する国民年金などの公的年金や大企業などが退職後の社員に支払い続ける企業年金などがありますが、そのような国や会社で備えきれない部分を補完する積み立てとして終身保険を活用することができます。

終身保険で積み立てを行うことで、保障も確保することができます。

子どもが大きくなるまで、あるいは自分自身が現役を引退するまでは、死亡してしまったときに保険金としてお金を家族に残してあげることもできます。

加えて、積み立てた解約返戻金は、保険料の払い込みが完了していれば、年金形式で運用して資金を増やしながら受け取ることが可能ですので、個人年金保険のように年金の役割も果たしてくれます。 参考:低解約返戻金型の活用 加えて、低解約返戻金型を活用することで、同じ保障額の終身保険に加入するにしても、低廉な保険料で加入することができます。

加えて、低解約返戻金型を活用することで、同じ保障額の終身保険に加入するにしても、低廉な保険料で加入することができます。

解約返戻金も同じとなると、保険料が安い=解約返戻率が高いということになりますので、途中で解約しないのであれば、低解約返戻金型の終身保険のほうが、同じ保障・返戻金の終身保険に加入するにしても、安い保険料で加入できますし、解約返戻率も高くなりますので、おすすめです。

1-2:終身保険の保障種類

終身保険の基本保障は死亡保障ですが、三大疾病保障や介護・障害保障などの様々な種類の保障を選択できる商品もあります。

死亡保障

死亡保障:被保険者が死亡した場合に保険金が給付されます。

加えて、多くの保険会社では、高度障害状態でも保険金が給付されます。

高度障害状態とは、寝たきり状態や両手両足が欠損している状態などが継続した場合を指します。

また、リビングニーズ特約を付加することで、余命半年と医師に診断されれば、生前に3000万円まで死亡保険金を非課税で受け取り、活用することができます。

介護・障害保障

介護・障害保障:要介護状態、病気などによる所定の障害状態が一定期間継続した場合に給付される保障です。

この介護状態・障害状態は死亡保障に付帯されている高度障害保障の障害状態よりも軽度な状態で保険金が給付されますので、保険金は給付金が出やすいです。

三大疾病保障

三大疾病保障:がん、脳血管疾患(脳梗塞)、心疾患(心筋梗塞)で所定の状態と認められた場合に保険金が給付されます。

三大疾病の範囲や給付条件は、保険会社によって異なります。

同じ三大疾病という名前の商品でも、給付内容が全く異なりますので、よく内容を確認しましょう。 最近では、脳梗塞・心筋梗塞に限らず、給付が広範囲になり、脳血管疾患・心疾患などにも対応できる保障や、60日以上の神経学的後遺症や労働制限だけでなく、入院・手術を条件として保険金が給付される三大疾病保障もあります。

一生涯保障という点で考えると、高い確率でいつかは保険金を受け取ることができますので、死亡で家族のために保険金を残すだけでなく、大きな病気を乗り越えて生きていくために保険金を活用することができます。

終身保険でも、このような保障を選択することで、活用する目的なども変わってきますので、是非抑えていただきたいポイントです。

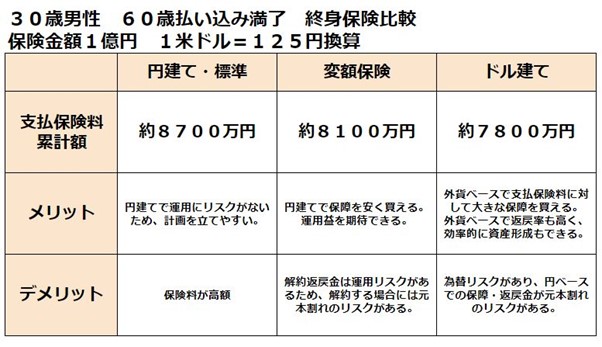

1-3:終身保険の運用種類

終身保険の運用には4つの種類があります。 ・円建て(国債)運用 ・低解約返戻金型を活用した運用 ・米ドルなどの外貨運用 ・株式などでの投資運用

円建て(国債)運用

一番有名なものは、円建てで国債をベースに資金を運用していく種類です。 最近では、低解約返戻金型の保険を活用して返戻率をあげる種類も出ています。

低解約返戻金型を活用した運用

低解約返戻金型は、保険料の払い込みを満了するまでは、解約返戻金を低く設定することで、早期解約を抑制し、その分保険料を安くする=保険料払い込み後の解約返戻率を高めることができます。

米ドルなどの外貨運用

また、米ドル建てや変額(投資リスクを負うことでリターンを求める保険)の仕組みを取り入れた終身保険も販売されています。

リスクを取ることで将来のリターンも期待できますし、外貨や株式投資などで資産を分散して保有することが、円だけで資産を保有するリスクをヘッジできると考える方が増えてきています。

この米ドル建て・変額保険の仕組みを利用したドル建て終身保険や変額終身保険の大きな魅力は、支払う保険料に対して大きな保障を確保できるという点です。

米ドルはアメリカの国債をベースに運用をしています。アメリカの国債は、日本とは違い利率が高いため、米ドルベースの死亡保障はとても大きく計算されます。

例えば、30歳の男性が60歳払い込み満了の米ドル建て終身保険に加入すると、10万ドルの保障を毎月150ドル程度・年間1800ドルの保険料で加入することができます。

30年間で5.4万ドルの保険料を支払いますので、10万ドルの保障を5.4万ドルで買うようなイメージですので、保険料の約2倍の保険金を手に入れることができます。

これは、1米ドル=140円の為替で加入をして、死亡時に為替レートが1米ドル=70円だったとしても、日本円で支払保険料と同等の保険金を受け取ることができます。

過去、最も円高だったのは、2011年10月31日の1米ドル=75円32銭でしたので、過去のレートで考えると保険金を受け取るのであれば、円ベースで元本を既存する可能性は低いと考えることもできるため、ドルベースで保険に加入する方が年々増えてきています。

株式などでの投資運用

変額保険も同様で、解約返戻金に最低保証はありませんが、死亡保障には最低保証がありますので、支払った保険料よりも大きな死亡保障を確保することができます。

変額保険に関しては、日本の株式・債権、外国の株式・債権など運用銘柄を契約者が自己責任でリスクをとって銘柄を選定しますので、解約返戻金・責任準備金は運用次第では大きく増やすことができ、その金額が死亡保障を超えた場合は、死亡保障もより大きく受け取ることができるようになりますが、運用が失敗したときでも保障を目的に加入することで、運用の失敗によるリスクをヘッジすることが可能です。

したがって、相続対策や葬儀費用などの清算金の備えを目的に加入するケースが多い印象です。

2.終身保険の3つの特徴

2-1:相続対策になる

終身保険は、一生涯保障なので、被保険者が何歳になっても保険金が給付される安心感があります。人生100年時代でも、終身保険があれば保障は確保できるわけです。

したがって、指定した保険金受取人に保険金を受け取ってもらうために、高齢の方が相続対策として終身保険に加入することはよくあります。

この保険金は、みなし相続財産といい、相続財産とみなしで相続税の計算対象に入れますが、保険金受取人独自の資産として資金を残すことができます。 通常の相続財産であれば、その資産に名前はついておらず、相続人間で話し合いをして分割を進めますが、生命保険金ではお金に名前をつけるイメージで、受取人を指定して資産を承継することができるのが特徴です。

例えば、資産のほとんどが不動産という場合では、その不動産を分割して相続することは困難であるため、特定の相続人が受け取ります。 すると、その相続人は1人で財産のほとんどを受け取ってしまうことになるので、不動産を相続した相続人は、他の相続人へ現金などで資産を分けなければなりません。

このようなケースでは、不動産を相続する相続人を保険金受取人に指定し、保険金を受け取ってもらうことで、その保険金を元手に不動産を相続した価値の分を他の相続人へ現金で支払うことができます。

加えて、保険金には相続税の非課税枠があります。非課税枠は法定相続人×500万円です。例えば、法定相続が3名いる場合は、500万円×3名=1500万円が非課税枠となり、相続財産から1500万円がなかったことになりますので、その分相続税が節税されます。

このように、終身保険は一生涯保障で、かつ保険金はみなし相続財産としてお金に名前をつけることでき、さらに相続税の非課税枠まで活用できますので、相続対策として非常に有効に活用できます。

2-2:一般保険料控除を利用できる

終身保険は、会社では年末調整で、個人では確定申告で、所得税・住民税で控除を利用して節税を行うことが可能です。

終身保険の保険料は、一定条件を満たせば、最大で年間4万円(2012年1月1日以降に締結した終身保険)、旧制度では最大で年間5万円の個人年金保険料控除が利用できます。 住民税は最大で2.8万円控除されます。

すでに医療保険や個人年金保険などに入っている方も、終身保険や養老保険、定期保険で活用できる一般生命保険料控除の枠を活用するために終身保険に追加で加入する方もいらっしゃいます。

2ー3:解約返戻金を計画的に活用することができる

終身保険は、計画に合わせて加入することで目的をもって資金を蓄えることができます。

運用方法も、将来の海外旅行の備えとして外貨で積み立ても行える終身保険も選べますし、解約返戻金を年金として受け取ることができます。

年金形式で受け取るときは、確定年金・有期年金・終身年金などを選んで受給できる商品が多く存在します。

確定年金・有期年金では、5年・10年・15年・20年など選ぶこともできますし、有期年金や終身年金では、年金受取保証期間を設定できるタイプもあります。 年金受取保証期間は、保証期間中に死亡してしまっても、その期間分の年金は遺族が受け取れるようになる特約です。

これによって、例えば、最低限確保しておきたい年金分を確実に受け取ることができます。

特に終身年金を選択すると大きな資金を長い期間受け取ることを期待したプランになりますが、がんなどで年金開始してまもなく死亡してしまうようなことがあっても、10年保証期間などが設定されていれば遺族は10年分の年金は受け取れるようにできるため、年金原資の一部を回収することができ、安心です。

参考:払い済み保険を活用する 終身保険や養老保険などの貯蓄性のある保険では、多くの場合、「払い済み保険」を活用することができます。  払い済み保険とは、これ以上保険料を支払わない代わりに、その時点の解約返戻金を利用して一時払いの保険に切り替える保全手続きを言います。

払い済み保険とは、これ以上保険料を支払わない代わりに、その時点の解約返戻金を利用して一時払いの保険に切り替える保全手続きを言います。

この払い済み保険を利用することで、どうしても保険料を支払うことが困難なときに、今まで積み立てた返戻金を活用して一時払いの保険に変更できますので、保障はが下がるものの、一定の保障は確保できますし、終身保険や養老保険では払い済み後は返戻率は上がり続けます。

この払い済みを契約前からしっかりと想定しておくことで、計画的に払い済み保険を活用することができます。

多くの場合は、保険料が支払えるまでということで、定年退職を目安に払い済みを想定するケースが多いです。今は延長雇用などもあり、70歳まで働く例も少なくありませんが、早期に退職することも想定されますので、そのようなときには払い済みをして保険料負担をなくして一定の保障を確保しつつ、老後のために積み立てた資金を運用して増やしていくことができます。 終身保険を検討する場合には、この「払い済み保険」を是非参考にして保険選びをしてみてください。

3.終身保険の活用事例

活用事例①:60歳までの現役までは、家族の保障のために、60歳以降は自分の老後の資産形成のために、保険料払い込み期間:60歳、低解約返戻金型の終身保険に加入。

死亡保障1000万円、月額保険料:約3万5000円、60歳時点の解約返戻金:約850万円(返戻率:約103%) 60歳までは、家族のために1000万円の死亡保障として活用し、定年退職後に60歳に解約し、約850万円を受け取って老後資金として活用することができます。

活用事例②:70歳男性が相続対策として、一時払いの終身保険に加入。

保険金の受取人は、自分の子2名を指定し、平等に保険金が受け取れるように。相続税の非課税枠500万円×2名分=1000万円を活用し、相続税の節税効果も得ることができた。

活用事例③:子どもの大学費用を備えるために、子どもが18歳になる年齢から5年確定年金で年金を受け取れるように設定して終身保険に加入。

終身保険を活用することで、子が大学入学するまでの死亡保障を確保しながら、終身保険の解約返戻金を活用することで、大学の学費などの大きな出費に備えることもできます。

まとめ

終身保険は、死亡保障を確保しながら積み立ても行える貯蓄性の高い保険商品です。

外貨や変額タイプを活用することで大きく保障を確保しながら、リスクを取って資金を増やすことを期待する設計もできますし、解約返戻金は年金形式で受け取ることもできます。

終身保険のように保障を兼ね備えた貯蓄性保険を活用することで、一定期間は家族のための保障を確保でき、保険料の支払が満了し、保障が必要ない期間になれば、解約返戻金を活用して大学の費用や老後のための備えなどの目的のために資金を利用することができます。

終身保険の設計を考えることで、家族への保障のことや、今後の人生設計が行えますし、将来の夢や目標などを再認識することができるかもしれません。

また、所得税・住民税を軽減できる一般の生命保険料控除や相続税の非課税枠などの国が認めた節税制度がありますので、効率的に資産形成ができるのも、終身保険の大きなメリットです。 楽しく安心した人生設計ができるように、保障の選択肢の1つに終身保険を是非入れてみてください。

ファイナンシャルトレーナーでは無料保険相談をお受けしております。簡単に予約が可能ですので、是非ご利用ください。以下の「お問い合わせ」ボタンから申し込みができます。

おすすめ記事

-

生命保険料控除証明書のハガキがいつ届くのか?再発行は可能か?わかりやすく解説!2023.04.10

生命保険料控除証明書のハガキがいつ届くのか?再発行は可能か?わかりやすく解説!2023.04.10 -

女性の専門保険って実際どうなの?保障対象や出産・出産後での金額や女性医療特約はどんな病気に対応しているの?専門家が回答!2023.10.06

女性の専門保険って実際どうなの?保障対象や出産・出産後での金額や女性医療特約はどんな病気に対応しているの?専門家が回答!2023.10.06 -

施設で育ちの独身ですが生命保険はいる?保険金受取人は誰にするべき?離婚の生命保険は財産分与に?の質問に専門家が回答2023.12.17

施設で育ちの独身ですが生命保険はいる?保険金受取人は誰にするべき?離婚の生命保険は財産分与に?の質問に専門家が回答2023.12.17 -

難病・パーキンソン病・潰瘍性大腸炎・もやもや病・クローン病でも保険に入れる?入れない?入れる保険と方法を紹介!2023.07.28

難病・パーキンソン病・潰瘍性大腸炎・もやもや病・クローン病でも保険に入れる?入れない?入れる保険と方法を紹介!2023.07.28 -

老後に生命保険は必要か?不要か?見直しする?しない?生命保険料控除を受けられる?掛け捨てはNG?の質問に回答いたします。2024.01.13

老後に生命保険は必要か?不要か?見直しする?しない?生命保険料控除を受けられる?掛け捨てはNG?の質問に回答いたします。2024.01.13