公的年金の死亡・傷害・老齢で受け取れる!受け取れない?年金を解りやすく解説します。

「老後2,000万円問題」という言葉を覚えている方はいるでしょうか。

2019年に金融庁が発表したもので、ザックリ言うと、老後の30年間で生活費が約2,000万円不足するといった内容です。

これを受けて、多くの人が老後の生活に不安を覚えたことでしょう。

この内容はあくまでひとつの仮定であり、すべての人に当てはまるものではないものです。

とはいえ、老後の生活において重要な役割を果たす公的年金制度については、最低限の理解をしておく必要はあるのではないでしょうか。

実は公的年金制度は、老後の生活保障の他にも様々な保障があるのです。

今回の記事では、公的年金制度の基本的な仕組みや保障内容について解説していきたいと思います。

目次

日本の社会保障制度について

まず日本の社会保障制度の概要について説明します。

社会保障制度は、国民の「安心」や生活の「安定」を支えるセーフティネットです。

「社会保険」、「社会福祉」、「公的扶助」、「保健医療・公衆衛生」の4つの柱で構成され、子どもからお年寄りまで、すべての人々の生活を生涯にわたって支える役割を担っているのです。

社会保険

国民が病気、けが、出産などといった、人生において遭遇する様々なリスクに対し、一定の給付を行うことで、国民の生活の安定を図ることを目的とした制度です。

主な財源は国民が負担する保険料ですが、国庫からの負担もあります。

社会福祉

母子家庭や障害者、高齢者など、生活する上で様々なハンディキャップを負っている人に対して、そのハンディキャップを克服すべく公的なサポートを行う制度です。

公的扶助

生活保護制度に代表されるように、主に貧困や低所得者等、生活に困窮する国民に対して様々な公的サポートを行い、最低限度の生活を送れるようにすることで、自立を促すことを目的としています。

保健医療・公衆衛生

伝染病予防や生活習慣病対策等、国民が健康に生活できるよう、様々な事項について予防したり、健康の増進を図ったりすることを目的としています。

このように、日本の社会保障制度は非常に多岐にわたって保障しています。

公的年金制度は、社会保険の中にある「年金」、「医療」、「介護」とあり、その「年金」部分に含まれるもので、社会保障制度全体から見たらほんの一部分に過ぎないことになります。

公的年金制度

日本における公的年金制度では、自営業者や無職の人も含め、原則として20歳以上60歳未満の人のすべてが年金制度の加入対象となっています。

このことを国民皆年金制度といい、よく2階建て構造との例えを用いられ、これによって、社会全体で国民の老後の生活保障に寄与していることになるのです。

1階部分、2階部分について、それぞれ解説していきます。

1階部分;国民年金

冒頭にもお話しましたが、公的年金制度が担っているのは老後の生活保障だけではないのです。

具体的には老齢・障害・遺族の3つの保障をカバーしているのです。国民年金における3つの保障を中心に解説します。

加入対象者

自営業者や学生、無職の人等、厚生年金保険(後述します)の被保険者でない日本に住んでいる20歳以上60歳未満の人はすべて加入することになります。

保険料

国民年金の保険料は原則として定額です。毎年見直しが実施されますが、令和6年度の1か月あたりの保険料は16,980円です。

2019年以降は17,000円と固定されているものですが、その年の物価変動率と実質賃金変動率を反映した「保険料改定率」を乗じることで、毎年改定されているのです。

なお、国民年金の保険料は免除や減免といった制度があります。

代表的なものは学生納付特例制度で、学生本人の所得金額等、所定の要件を満たすことで、国民年金の保険料の納付の猶予を受けられるというものです。

老齢の保障:老齢基礎年金

受給資格期間(保険料納付済期間や保険料免除期間、合算対象期間等)が10年以上あると、65歳から受給できる年金です。

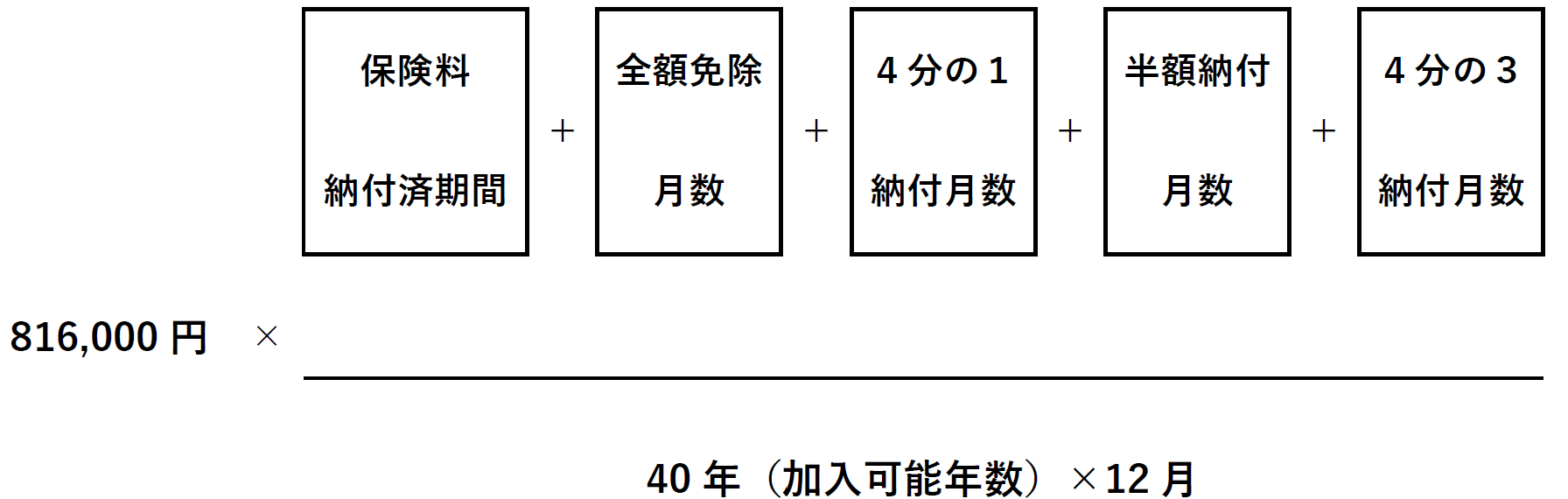

受給できる金額は下記の計算式によって算出されます。

(※日本年金機構 老齢基礎年金の受給要件・支給開始時期・年金額 より抜粋)

なお、受給開始時期は60歳~65歳までの間に繰り上げて受け取ることもできますが、その場合の受給額は、繰り上げた月数×0.4%の計算式で減額された金額を一生涯受給することになります。

逆に、66歳~75歳までの間に繰り下げて受給することもでき、その場合の受給額は、繰り下げた月数×0.7%の計算式で増額された金額を受給することができます。

障害の保障:障害基礎年金

病気やケガなどにより、一定の障害状態に該当すると認められると、国民年金より障害基礎年金を受給することができます。具体的には以下の要件をすべて満たす必要があります。

1.障害の原因となった病気やけがの初診日が次のいずれかの間にあること。

・国民年金加入期間

・20歳前または日本国内に住んでいる60歳以上65歳未満で年金制度に加入していない期間

2.障害等級表に定める1級または2級に該当していること

3.初診日の前日において、初診日がある月の前々月までの被保険者期間で、保険料未納の期間が3分の1未満であること

(※日本年金機構 障害基礎年金の受給要件・請求時期・年金額 より要点を抜粋)

受給できる年金額は障害等級に応じて下記のように異なります。

1級:満額の老齢基礎年金額(※)×1.25

2級:満額の老齢基礎年金額(※)

※令和6年4月以降の金額は816,000円です。

なお、障害基礎年金受給者に生計を維持されている18歳の年度末の子がいるときは一定の加算額があります。具体的には下記の金額です。

2人まで:1人につき234,800円

3人目以降:1人につき78,300円

遺族の保障:遺族基礎年金

国民年金の加入者が亡くなった場合、一定の遺族は国民年金より遺族基礎年金が受給できます。

受給するには亡くなった人が一定の要件を満たす必要があります。

具体的には下記のいずれかの要件に該当することが必要です。

・国民年金の被保険者である間に死亡したとき

・国民年金の被保険者であった60歳以上65歳未満の方で、日本国内に住所を有していた方が死亡したとき

・老齢基礎年金の受給権者であった方が死亡したとき

・老齢基礎年金の受給資格を満たした方が死亡したとき

(※日本年金機構 遺族基礎年金(受給要件・対象者・年金額) より抜粋)

受給できる金額は満額の老齢基礎年金額で、障害基礎年金と同様、子の加算額があります(子の要件は障害基礎年金同様です)。

なお遺族基礎年金を受給できるのは、子のある配偶者もしくは子となります。

子のいない配偶者は受給できない点に注意が必要です。

2階部分:厚生年金保険

公的年金の2階部分は厚生年金保険が担っています。

保障するリスクは国民年金と同様、老齢・障害・遺族です。

厚生年金保険についてもこの3つのリスクを中心に解説していきます。

加入対象者

厚生年金保険の加入対象者となるのは、いわゆる会社員です。具体的には下記の要件となります。

・常時使用されていること

・70歳未満であること(※)

(※)70歳以上であっても、国民年金の受給資格期間が足りない等、所定の要件を満たすことで受給資格期間を満たすまでは加入することができます。

なお、パート・アルバイトであっても以下の要件をすべて満たすことで加入対象となります。

・週の所定労働時間が20時間以上30時間未満であること

・所定内賃金が月額88,000円以上であること

・2か月を超える雇用の見込みがあること

・学生でないこと

(※厚生労働省 社会保険適用拡大特設サイト より抜粋)

保険料

厚生年金保険の保険料は標準報酬月額(※)に保険料率(18.3%)を乗じて算出します。

(※)標準報酬月額・・・対象となる従業員が受け取る毎月の給与(残業代や通勤手当も含む)を一定の金額の範囲ごとに区分することで定めた金額。現在1~32等級までに分類されている。

なお、保険料は労使折半となっていて、従業員が負担するのは半額の9.15%部分のみとなります。

老齢の保障:老齢厚生年金

老齢基礎年金の受給資格を満たした人で、厚生年金保険の被保険者期間が1か月でもあれば、老齢厚生年金を受給することができます。

受給できる金額は下記の計算式によって算出されます。

老齢厚生年金の年金額=報酬比例部分+経過的加算+加給年金

それぞれの計算式は下記を参照してください。

※受給対象者の生年月日によって定額部分の年金を受給できますが、本記事では解説を割愛します。

障害の保障:障害厚生年金

会社員の時に一定の障害状態に該当すると、障害厚生年金を受給することができます。

受給のための具体的な要件は、下記3つの項目すべて満たすことが必要となります。

(※日本年金機構 障害厚生年金の受給要件 より要点を抜粋)

受給できる年金額は、障害等級に応じて下記のようになります。

1級:報酬比例部分の年金額 × 1.25 + 配偶者の加給年金額

2級:報酬比例部分の年金額 + 配偶者の加給年金額

3級:報酬比例部分の年金額

なお報酬比例部分の計算において、加入月数が300月未満の場合、300月とみなすとする最低保証の規定もあります。

遺族の保障:遺族厚生年金

厚生年金保険においても、一定の要件を満たすことで得られる遺族保障があります。

亡くなった人の要件は下記のいずれかに該当することになります。

- 厚生年金保険の被保険者である間に亡くなること

- 厚生年金の被保険者期間に初診日がある病気やけがが原因で初診日から5年以内に亡くなること

- 1,2級の障害厚生年金の受給者が亡くなったとき

- 老齢厚生年金の受給権者であった者が亡くなったとき

- 老齢厚生年金の受給資格を満たした者が亡くなったとき

受給できる人にも要件があり、下記の順位に応じて、最も優先順位が高い人が受け取ることができるという仕組みです。

- 子のある配偶者

- 子

- 子のない配偶者

- 父母

- 孫

- 祖父母

※子は18歳の年度末まで、または20歳未満で障害等級1級または2級の状態にある者をいう。

遺族厚生年金の年金額は、亡くなった人の老齢厚生年金額の報酬比例部分の4分の3となります。なお一定の要件を満たす妻には、中高齢寡婦加算という、40歳から65歳までの間、年額612,000円が加算される仕組みがあります。

【中高齢寡婦加算の要件 下記いずれかを満たす必要がある】

・夫が亡くなったときに40歳以上65歳未満で、生計を同じくしている子がいないこと。

・遺族厚生年金と遺族基礎年金を受けていた子のある妻が、子が18歳到達年度の末日に達した等のため、遺族基礎年金を受給できなくなったとき。

3階部分:プラスアルファの備え

ここまでで公的年金の保障内容について解説してきました。

しかし公的年金だけで十分な保障が得られているとは言えません。

障害状態になった場合の保障としては医療保険や介護保険、遺族保障としては生命保険等がプラスアルファの備えとして必要だと考えられます。

ここでは老後におけるプラスアルファの備えにフォーカスして、いくつか紹介したいと思います。

付加年金

国民年金の加入者は毎月の保険料をプラス400円(付加保険料という)余分に納めることで、受給できる老齢基礎年金が上乗せされます。具体的には下記の金額です。

200円×付加保険料納付月数

つまり、2年受給したら元を取れる計算となり、コスパの良い仕組みであるといえます。

積み立てNISA

年間の投資上限額(40万円)までは、その運用によって得られた利益にかかる税金がゼロになるというものです。

投資対象も長期・積立・分散投資に適したものとして国が厳選しているので安心感があります。

投資初心者にもおすすめです。

iDeCo(確定拠出年金)

自分自身で掛金を拠出し、自己責任で運用、資産形成する制度です。掛金は全額所得控除の対象となるので節税効果があります。

ただし、会社員や自営業者といった加入資格によって拠出できる金額に上限があります。

年金保険(私的年金)

生命保険会社が販売する年金保険は、老後のプラスアルファの備えとして最適です。

払込期間中に万が一亡くなってしまっても、払い込んだ保険料の全額相当額が戻ってくるので、掛け捨てになる心配はありません。

さらに生命保険料控除の対象にもなるので、節税効果が得られます。

公的年金に関するよくあるQ&A

公的年金は日本の老後生活を支える大きな柱のひとつと言えます。しかし、制度が複雑で「結局どういう仕組みなの?」と疑問を感じる方も少なくありません。

ここでは、公的年金に関する代表的な質問をまとめ、分かりやすく解説します。

質問①:年金の加入期間はどう数えるのですか?

公的年金の仕組みについて質問です。私は大学を卒業後、しばらく職に就かずフラフラしていました。その間、国民年金の保険料を滞納しており、ふと将来年金をもらえるのか不安になりました。

ここで質問なのですが、老後に公的年金をもらうには、どのくらいの加入期間があれば良いのでしょうか?

また、必ずしも保険料を納めていなくても、受給資格を満たす期間にカウントしてくれる場合もあると聞きました。そもそも公的年金の加入期間はどのように数えるのでしょうか?

回答|保険料を納めた期間だけでなく、免除等の特例の期間もカウントすることができます!

公的年金を受け取るためには、「保険料を納めた期間が何年あるか」が非常に重要です。特に、老齢基礎年金(国民年金)を受け取るには、最低10年以上の「加入期間」が必要になります。

ただし、ここでいう加入期間は、単純に「保険料を納めた期間」だけでなく、免除を受けた期間や、特例的に認められる期間も合算できる仕組みになっています。以下に、公的年金の加入期間について解説します。

加入期間の基本構造

公的年金制度の加入期間には、次のような種類があります。

◆保険料を納めた期間(納付済期間)

自分で保険料を支払った期間です。国民年金の被保険者で保険料を収めた期間、厚生年金保険の被保険者の期間が対象となります(厚生年金の保険料は給与天引きで、事業主が納める仕組みです)。

◆免除期間

経済的に困難な事情がある場合に、申請等をすることで全額免除や一部免除を受けた期間です。将来の年金額には反映されますが、免除を受けた額の多寡に応じて、将来の受給額は少なくなります。

◆合算対象期間(カラ期間)

保険料を納めていないが、受給資格期間としてカウントされる期間です。将来受給する額には反映されません。代表例は「20歳以上で海外に住んでいた期間」や「昭和61年以前に会社員の配偶者だった期間」などです。

10年ルールと25年ルール

かつては、年金を受け取るために 25年以上の加入期間が必要でしたが、平成29年(2017年)の制度改正で、受給資格期間は 10年以上 に短縮されました。

そのため、短い加入歴しかない人でも、10年の加入期間という要件さえ満たせば最低限の老齢基礎年金を受け取れるようになっています。

国民年金と厚生年金保険の扱いの違い

公的年金制度は、自営業者等を対象とした国民年金と、サラリーマンや公務員を対象とした厚生年金保険に大きく分けることができます。

両者の違いについても触れておきます。

◆国民年金(基礎年金)

原則、20歳から60歳までの40年間(480カ月)が満額の加入期間です。1カ月でも保険料を納めれば、その分だけ受給額が増えます。

◆厚生年金保険

会社員や公務員として働いた期間が加入期間です。給与に応じて保険料が決まり、将来の年金額に反映されます。

つまり、国民年金は「期間」に比例、厚生年金は「期間+報酬額」に比例して受給額が決まる仕組みとなっています。

加入期間を調べる方法

公的年金の加入期間は、以下の方法で自分で確認することができます。

◆ねんきん定期便

毎年誕生月に届くお知らせで、これまでの加入記録を確認することができます。

◆ねんきんネット

インターネットでログインし、リアルタイムで加入期間や将来の見込み額を確認することができます。

特に注意したいのは、「未納やカラ期間が多い人」です。思っているより加入期間が短いことがあるため、受給資格を満たしているのに、受給額がわずかなんてケースが発生します。

このような方は早めにチェックし、対策することが大切です。対策のひとつとして、諸条件を満たせば、未納の期間の保険料を払うことで、将来の受給額を増やすことができます(追納といいます)。ぜひ活用しましょう。

結論

公的年金の「加入期間」は単なる「保険料を納めた期間」というだけでなく、免除や特例期間も合算できる柔軟な仕組みになっています。

制度を正しく理解しておけば、老後に「年金がもらえない」というリスクを減らすことができます。

「ねんきん定期便」や「ねんきんネット」を活用し、自分の将来の年金受給見込み額を確認し、場合によっては「追納」等で「加入期間」や年金受給額を増やすことも検討しましょう。

質問②:在職老齢年金とは何ですか?

初めまして。定年退職を間近に控えている会社員です。ただ、定年退職後も現在の会社で働き続けたいと思っております。

公的年金のことはあまり詳しくないのですが、年金をもらえる年齢になっても働いている場合、受給額に調整が入ると聞いたのですが、それはどういう仕組みなのでしょうか?

在職老齢年金というらしいのですが、あまりよく理解できません。老後の生活費を考える上でも知っておきたいです。

回答|在職老齢年金とは、老後働きながら年金を受給する場合、年金受給額が調整される仕組みです!

在職老齢年金とは、年金を受け取る年齢になった後も働き続ける場合に、毎月の給与+年金受給額の合計額に応じて年金の支給額が調整される仕組みです。

高齢者の就労を促しつつ、二重の所得を一定水準で調整することを目的として設けられています。

在職老齢年金の制度の基本的な考え方

公的年金は本来、引退後の生活を支える制度ですが、近年は定年年齢の延長や高齢者雇用の拡大により「年金を受けながら働く人」が増えています。

そこで国は「働きながらの年金受給」に一定の調整をかけ、働いた分がそのまま年金の上乗せになりすぎないような制度設計をしました。

これが在職老齢年金制度の基本的な考え方になります。

対象者

この在職老齢年金制度が適用されるのは、以下の方です。

・厚生年金保険に加入している人(=会社員や公務員として働いている人)

・老齢厚生年金を受け取る権利がある人

※国民年金(自営業者や無職など)は対象外です(国民年金からの受給額は減額調整されません)。

在職老齢年金の支給停止調整額について(2025年度)

70歳未満の厚生年金保険の被保険者が老齢厚生年金を受給する場合、給与や賞与といった報酬と老齢厚生年金受給額の合計額が一定の基準額を超えた場合に、その超過分が調整される仕組みが在職老齢年金制度ですが、この一定の基準額のことを支給停止調整額といいます。

支給停止調整額は51万円(2025年度)であり、超えた分の半額の年金が支給停止となります。

※2026年4月から支給停止調整額は現行の51万円から62万円に引き上げられる見込みです。

【具体例】

毎月の給与:35万円

年間の賞与:60万円

年金月額:15万円

35万円+5万円(60万円の12分の1)+15万円=合計55万円

この場合、51万円の超過分である4万円の半額(2万円)の年金が支給停止となります。

在職定時改定制度

令和4年3月までは、働きながら老齢厚生年金を受給する場合、65歳以降の被保険者として保険料を納めた期間は、退職時・70歳到達時になってから反映される(年金額が改訂される)仕組みとなっていました。

しかし令和4年4月からは、在職中であっても年金額を毎年10月分から改訂する仕組みとなりました。この仕組みを在職定時改定制度といい、これにより年金を受給しながら働く人の経済基盤の充実が図られました。

注意すべきポイント

在職老齢年金は、一見すると「損をする制度」と誤解されがちですが、実際には働いて得た給与は全額手元に残ります。

減額されるのはあくまで「年金部分」であり(それも厚生年金部分のみ)、結果的に総収入は増えるケースが多いです。

ただし、年金の受給額が減ることで所得税や住民税、社会保険料の算定に影響が出る場合があるため、手取り額はシミュレーションしておくことが重要です。

総括

在職老齢年金は、働きながら年金を受け取る場合に「給与と年金の合計」に応じて調整される仕組みです。

調整されるのはあくまで厚生年金部分のみ(国民年金は調整の対象外)であり、働いて得た給与は満額受け取れます。さらに、働くことで将来の年金額が増える「在職定時改定」も導入されているので、長期的に見れば働いた分が無駄になることはありません。

老後の生活を考える上で、このような仕組みもぜひ参考にしてください。

質問③:離婚した場合、年金はどうなりますか?

離婚した場合の年金の取り扱いについて質問です。私は現在は専業主婦で、公的年金は第三号被保険者になるのですが、夫婦で離婚についての話し合いを進めているところです。離婚したら年金の分割を受けることができると聞いたのですが、それはどういう仕組みなのでしょうか?離婚した場合の年金の取り扱いについて教えてください。

回答|離婚時の年金分割には、「合意分割」「3号分割」の2種類があります。

まずご質問に対する回答の概要を説明します。ポイントは下記の通りです。

・離婚すると、公的年金のうち老齢厚生年金(報酬比例部分)について、婚姻期間中の記録を最大50%まで分け合う「年金分割」ができます。

・分割の方法は「合意分割」と「3号分割」の2種類があります。※老齢基礎年金(国民年金)は分割対象外。

・請求期限は離婚の翌日から2年以内(とても重要)。

・すでに年金受給中でも、期限内に請求すれば再裁定(受給額の見直し)が可能。

・分割で増えた(減った)分は将来の老齢厚生年金額に反映され、税金・在職老齢年金・健康保険料等にも波及します。

以下、年金分割について深堀していきます。

年金分割の対象・対象外のもの

【対象】

年金分割の対象となるのは、老齢厚生年金の報酬比例部分の基礎となる加入記録(=婚姻期間に重なる厚生年金の標準報酬の記録)です。対象となるのはあくまで記録であり、これまで納めた保険料や、将来の受給見込みの金額そのものを分割するわけではありません。

※旧共済(公務員・教職員等)の期間も、現在は厚生年金に一体化され対象に含まれます。

【対象外】

よく勘違いされますが、以下のものは年金分割の対象とはなりません。

・老齢基礎年金(国民年金)の部分。

・遺族年金・障害年金・加給年金・振替加算など直接の分割対象ではないもの。

・企業年金・確定拠出年金(iDeCo/企業型DC)・確定給付企業年金等は別制度(財産分与・制度内分割の可否は各制度の手続きで別途対応)。

年金分割の2方式:仕組みと違い

年金分割には「合意分割」と「3号分割」の2つの方式があります。

◆合意分割

婚姻期間に重なる厚生年金の標準報酬の記録を、当事者の合意または裁判所の調停・審判で定めた割合(上限50%)で分割する仕組みです。婚姻期間の全て(相手が厚生年金保険の被保険者であった期間)が対象となります。相手の同意が得られない場合は、家庭裁判所で按分割合の決定を申し立てます。

◆3号分割

対象は2008年4月以降で、自分が第3号被保険者(会社員・公務員の扶養で保険料負担なしに国民年金に入っていた人)で、配偶者が第2号被保険者(厚生年金加入)だった期間が対象となります。3号分割においては、按分割合は1/2(50%)で固定となり、合意不要・単独で請求可という特徴があります。

なお、第3号被保険者期間外や2008年3月以前は3号分割の対象外となります。その部分を含めて分割を希望する場合は、合意分割で対応することになります。

合意分割・3号分割どちらの方式でも、請求期限は離婚の翌日から2年以内となることに注意が必要です。

年金分割の計算の考え方(イメージ)

年金分割のするにあたり、そのような計算手順を踏むのかについて、ざっくりと解説します。

・婚姻期間に重なる厚生年金保険の加入期間を抽出。

・その期間の按分対象標準報酬(給与から控除される厚生年金保険料の基礎となる額)を把握。

・按分対象標準報酬に対し、合意分割なら当事者(もしくは裁判所)が決めた按分割合(上限50%)、3号分割なら一律50%を適用。

・按分により、相手の標準報酬記録の一部が自分の記録へ振替。

・将来の老齢厚生年金(報酬比例部分)の額が、その振替後の記録をもとに増減することとなる。

具体的な金額は、標準報酬や加入月数、改定率等、様々な要素が絡んだ上で決まるため、最終的にはねんきんネットでの試算が確実です。「年金分割=相手の年金をそのまま半分もらう」ではなく、「婚姻期間中の報酬記録を移す」というのが正しい理解です。

年金分割の手続きの流れ

◆事前準備:情報の取得

「年金分割のための情報通知書」を年金事務所で取得します。なお、これは離婚成立前の婚姻期間中でも取得可能です。対象期間・按分対象標準報酬などの材料を把握できます。

◆合意分割の合意形成

公正証書、家庭裁判所の調停調書・審判書など、按分割合が明記された公的書面を用意します。

◆年金分割の請求

年金事務所に分割を請求します。ここで必要となる主な書類は下記の通りです。

・年金分割の請求書(厚生年金保険 標準報酬改定請求書)

・年金分割のための情報通知書

・合意文書(合意分割の場合)

・戸籍謄本(離婚日・婚姻期間がわかるもの)

・基礎年金番号がわかる書類、本人確認書類 等

なお、必要書類は年金事務所ごとに取り扱いが異なります。必ず事前に確認しましょう。

◆請求期限に注意

離婚の翌日から2年以内(合意分割・3号分割ともに原則同じ)に請求する必要があります。期限徒過は原則アウトです。忘れずに動くことが最重要です。

◆裁定・反映

年金分割が認められると、各自の記録が改定され、将来の老齢厚生年金額に反映されます。

既に年金受給中でも、分割が成立すれば再裁定により年金額が変更されます。

ケーススタディ

ここではひとつの事例をもとに、年金分割を考えてみたいと思います。

【前提条件】

婚姻期間:15年

そのうち2008年4月〜離婚までの10年間、妻は第3号被保険者期間。

3号分割のみで年金分割をした場合、2008年4月〜離婚までの10年分は自動的に1/2が妻の記録となります。

2008年3月以前の5年分の分割も考える場合は、婚姻期間の全期間を対象に合意分割(最大2分の1)で話を進めることになります。

この結果、自分の将来の老齢厚生年金の受給額が増額改定されることになります。税金や社会保険料、在職老齢年金の基準判定にも影響が出ます。

総括

離婚による年金分割は、老齢厚生年金(報酬比例部分)の婚姻期間分を最大50%まで調整する仕組みです。

年金分割には、「合意分割(上限50%)」と、「3号分割(2008年4月以降の第3号期間が対象で、按分割合は2分の1のみ)」の2種類があります。

それぞれ2年以内に請求しなければなりません。分割結果は、老後の年金額・税金・社会保険料に直結します。早めに「情報通知書」で現状把握し、手続きを進めましょう。

なお、手続きは非常に煩雑でわかりにくいので、年金事務所に逐一相談しながら取り組みましょう。または専門家である社会保険労務士に依頼する等して、請求期限切れだけには注意しましょう。

年金分割は下記の記事でも解説しています。合わせてご確認ください。

【参考記事:離婚したら年金はどうなる?受け取れる?受け取れない?分割の方法や金額を解りやすく解説します。】

離婚したら年金はどうなる?受け取れる?受け取れない?分割の方法や金額を解りやすく解説します。 | FP立川・吉祥寺・国分寺ファイナンシャルプランナー相談はファイナンシャルトレーナー

質問⑤:海外に移住した場合、年金は受け取れますか?

会社員の者です。公的年金について質問です。海外に支店のある会社に勤めており、仕事柄、よく海外出張があります。

しかしこの度、海外への転勤が決まりました。どうやら長期になるようです。

そこで質問なのですが、海外へ移住となった場合、海外で日本の公的年金を受給することはできるのでしょうか?

回答内容によっては、老後資金の備え方が変わってくるので、ぜひ教えてください。

回答|海外でも受給資格を満たせば公的年金を受給することができます!

結論から言うと、海外に移住しても公的年金(老齢基礎年金・老齢厚生年金)は受給できます。

ただし、受け取り方法や税金、移住先国との社会保障協定など、いくつかの条件や手続きが必要になるため注意が必要です。

受給資格があれば海外でも受給できる

日本の公的年金は、住所が海外にあっても 受給資格を満たしていれば支給される仕組み になっています。

・老齢基礎年金(国民年金) → 原則10年以上の加入期間があれば受給可能

・老齢厚生年金(厚生年金) → 1か月でも厚生年金の被保険者期間があれば受給可能

つまり、「海外に住んでいるから受け取れない」ということはありません。

支給方法(振込先の銀行)

年金は海外の銀行口座に直接送金してもらうことができます。具体的には下記のような方法をとります。

・日本国内の口座に振り込んでもらい、そこから海外送金する方法

・日本年金機構に手続きを行い、海外の銀行口座に直接振り込んでもらう方法

ただし、海外送金の場合は為替レートや手数料の影響を受ける点に注意が必要です。

税金の取り扱い

海外移住後に年金を受け取る場合、日本で源泉徴収される所得税が発生するケースがあります。

原則として日本の公的年金は「日本国内源泉所得」とみなされ、日本で課税されます。

ただし、日本と移住先の国との間で「租税条約」が結ばれている場合、二重課税を防ぐために免税または軽減されることがあります。

例:アメリカ、カナダ、ドイツ、オーストラリアなど主要国とは租税条約があり、年金が移住先のみで課税されるケースが多いです。

社会保障協定による特例

日本と一部の国との間には「社会保障協定」が結ばれています。この協定により、

・日本と相手国での加入期間を合算できる(受給資格の確保)

・保険料の二重払いを防ぐことができる

といったメリットがあります。

例えば、アメリカに10年、日本に5年加入した人は、合算して15年の加入として扱われ、この場合は受給資格を満たすことができます。

手続きの流れ

海外で年金を受け取る場合、以下の手続きが必要です。

・年金請求書の提出(国内にいる場合と同じ)

・現況届の提出(毎年、日本年金機構に「生きていることの証明」を提出する必要がある)

※在外公館(大使館・領事館)で発行してもらうのが一般的

・海外送金手続き(希望する場合)

これらを怠ると年金の支給が止まる可能性があるため要注意です。

総括

海外移住しても、日本の公的年金は受給資格さえ満たせば支給されます。実際の受給にあたっての振込口座は、日本の口座でも海外の口座でも可能です。

税金面は日本と移住先の租税条約によって取扱いが異なるので注意が必要です。

また、渡航先国との社会保障協定により、加入期間の合算や二重払い防止が可能な場合があります。

実際に年金を受け取るには「現況届」などの手続きが必要となります。手続きにあたっては、いくつかの必要書類の添付が求められますので、思い切って専門家である社会保険労務士に依頼してしまうのも一つの手です。

まずはお近くの年金事務所に相談してみましょう。

まとめ

今回の記事では日本における公的年金制度について、その仕組みや保障内容について解説しました。

一般的には老齢のみの保障と思われがちな公的年金制度ですが、老齢以外にも障害状態や遺族に対する保障もあります。

また、国や会社による一定の補助もあり、保険料の面でも手厚い保障があります。

しかし保障は公的年金だけでは十分とはいえません。

不足分を補うためには、最後の項で解説したような、プラスアルファの備えが必要です。

プラスアルファの備えについても税金面での優遇措置がありますので、ぜひ積極的に取り入れるようにしましょう。