確定申告の税金控除の種類?税金対策になる?どれぐらい節税になる?を解りやすく解説いたします。

ここ最近では、ニュースやメディアなどで増税の話題がと挙げられております。

個人事業主ではインボイス制度が導入されたり、会社員でも気になる退職金に係る退職所得控除の見直しも検討されております。

現在の日本では『増税増税』というような流れになっております。

税金は高くなり、物の値段も上がることで、仕事をして得られる収入から手取り額をいかに増やすか、というようなことが必要になる世の中になってます。

そんな中で手取り額を増やすために税金の控除を正しく理解し、正しく実施することによって税金対策にもなり手取り額を増やすことができます。

また、その控除を受けるためにどのような書類が必要なのか?どのような手続きが必要なのか?など多くいただいた質問に回答して行きます。

目次

質問:少しでもお金を貯めたいです。税金以外での控除というのはありますか?

少しでもお金を貯めたいです。ミニマリストのような生活をしています。

できる限り節約をして老後の生活で困らないようにポイ活もしていますし、スーパーでは割り引かれたものしか買いません。それくらい切り詰めています。

もちろん税金対策で控除を受けられるものは控除しています。さらなる節約をしたいです。税金以外での控除というのはありますか?

回答|節約を考えるうえでのポイントを3つにしぼって解説します。

普通に生活しているだけでも家賃や光熱費等、毎月一定額の出費は避けられません。

生活に少しでもゆとりを持たせるために節約をと考えても、何から手をつけてよいのかわからないという方が多いのではないでしょうか。

今回は節約を考えるうえでのポイントを3つにしぼって解説します。

●固定費を見直す

●変動費を見直す

現状の把握(収入と支出の実態)

なによりもまず、毎月の収支の実態を確認するのが大事です。毎月の収入額と、どれくらいの支出があるのかを、ザックリとでも全体像を把握しましょう。

全体像を把握したら、中身を細かく見ていきます。

その際、家計簿を使って管理することがおすすめです。

いまはスマホの無料アプリ等で家計簿アプリは多く出ていますので、こういったものを利用すると良いでしょう。

固定費を見直す

固定費とは、毎月一定額必ず必要になる費用をいいます。

住居費、通信費、水道光熱費、保険料などが挙げられます。

サブスクリプションサービスの利用料も固定費の最たる例なので、そういったもので使っていないのに契約が残っている場合は、解約を進めましょう。

生命保険の契約内容を見直すのも有効な手段です。見直すことで保険料が安くなることもあります。

変動費を見直す

変動費とは、家計において毎月増減する費用をいいます。

食費や日用品、交際費、レジャー費用、趣味娯楽費などが挙げられます。

たとえば食生活を見直し、外食が多い方はなるべく自炊をしたり、お昼ごはんに弁当を持参したりと工夫することで、食費の節約につながります。

ただし費用削減にばかりこだわることで、食事を一食抜くなど、健康を害さないように気を付けましょう。

以上、節約のポイントを説明しましたが、まずなにより現状を把握することが大事です。節約を優先して無理をしてしまうとそれがストレスになり、続かない原因にもなります。できる範囲で少しずつ進めていくことが大事です。

質問:確定申告で受けられる税金控除の種類を教えて下さい。

確定申告が面倒くさすぎて匙を投げたい気持ちでいっぱいです。

確定申告をすることで得られるメリットが具体的にあるのであれば少しでもやる気が出るのかもしれません。

しかし、私にはそのような知識がないのでどうもモチベーションが出ません。控除のような優遇措置を知っていればやる気がわき起こるかもしれません。

確定申告で受けられる税金控除の種類を教えて下さい。

回答|確定申告をしっかり行うことで、各種控除や税金の還付を受けられる等メリットがあります。

質問者様が仰るように、確定申告と聞くと、「面倒くさい」「なんだか難しそう」と感じる方が多いかもしれません。

ただ確定申告をしっかり行うことで、各種控除や税金の還付を受けられる等、メリットがあります。まず確定申告とはいったい何なのか、簡単に説明します。

確定申告とは、1年間の所得から納めるべき所得税の金額を計算し、国に報告する手続きをいいます。

会社員の場合、所得税は毎月の給与から源泉徴収されていますが、その金額はあくまで概算です。

確定申告をすることで納めるべき税額が確定するので、1年間を通した源泉徴収税額と確定税額を比較し、源泉徴収税額が確定税額を上回る場合は、差額分が戻ってきます。

逆に確定税額が源泉徴収税額を上回る場合は追加で支払わなければなりません。

【参考サイト:令和5年分確定申告特集】

冒頭に言った通り、確定申告をしっかり行うことで、様々なメリットを享受できます。その最たる例が所得控除です。所得控除は全部で15種類もあります。

【参考サイト:国税庁 No.1100 所得控除のあらまし】

No.1100 所得控除のあらまし|国税庁 (nta.go.jp)

ここでは代表的な所得控除をいくつか紹介します。

医療費控除

一定額以上の医療費を支払った場合に、所得税や住民税から控除できる制度です。自分や生計を一にする人のために医療費を支払い、その金額が10万円以上または所得金額の5%を超えるなどの条件を満たす必要があります。控除額は以下の計算式で算出します。

医療費の合計額–保険金などで補填される金額-10万円

【参考サイト:国税庁 No.1120 医療費を支払ったとき(医療費控除)】

No.1120 医療費を支払ったとき(医療費控除)|国税庁 (nta.go.jp)

生命保険料控除

1年間に払い込んだ保険料に応じて、一定の金額が保険契約者の課税対象となる所得から差し引かれる制度です。生命保険料控除には、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」という3つの区分があります。控除限度額は新制度であれば各区分で所得税4万円、住民税28,000円になります。

【参考サイト:国税庁 No.1140 生命保険料控除】

No.1140 生命保険料控除|国税庁 (nta.go.jp)

住宅ローン控除

住宅ローンを利用して住宅の新築、取得、増改築などをした場合に、所得税額や

住民税額を控除する制度です。住宅ローン減税とも呼ばれます。控除額は、年末時点の住宅ローン残高の0.7%で、最長13年間受けることができます。

【参考サイト:国税庁 No.1210 マイホームの取得等と所得税の税額控除】

No.1210 マイホームの取得等と所得税の税額控除|国税庁 (nta.go.jp)

寄付金控除

国や地方公共団体、認定NPO法人などに寄付した場合、所得税を控除できる制度です。寄付をしたら何でも控除できるわけではなく、対象となる団体は限られている点に注意が必要です。

また、原則として控除を受けるためには確定申告をする必要がありますが、ふるさと納税ワンストップ特例を利用した場合はこの限りではありません。

【参考サイト:総務省 ふるさと納税ポータルサイト】

総務省|ふるさと納税ポータルサイト (soumu.go.jp)

控除額の計算は下記の計算式で算出します。

(総所得金額×40%)-2,000円

② のどちらか少ない方

【参考サイト:国税庁 No.1155 ふるさと納税(寄付金控除)】

No.1155 ふるさと納税(寄附金控除)|国税庁 (nta.go.jp)

このように確定申告には様々なメリットがあります。確定申告を怠ると、こういったメリットを享受できません。

「大変そう」「面倒くさい」って思われがちな手続きですが、ぜひ取り組んでみましょう。

質問:控除を受ける扶養親族がいます。私自身はどのような確定申告をすればよいですか?

私は会社員として働いている既婚者男性です。うつ病を患っている無職の妻を養っています。

妻は障害者手帳を持っているので障害者控除の対象者です。病状が不安定なため、妻は仕事をしておらず収入は夫である私のみが得ている状況です。

このような控除を受ける扶養家族がいる私自身はどのような確定申告をすればよいですか?

回答|扶養親族が一定の障害者に当てはまる場合、一定の金額の所得控除を受けることができます。

納税者自身、同一生計配偶者または扶養親族が一定の障害者に当てはまる場合、一定の金額の所得控除を受けることができます。

これを障害者控除といいます。障害者控除の対象となるのは下記参考サイトをご確認ください。

【参考サイト:国税庁 No.1160 障碍者控除】

質問者様の奥様は障害者手帳を持っているので、要件の(4)身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人 に該当します。

確定申告で障害者控除を受けるには「確定申告書」に必要な情報を記載すればよく、特に添付書類等は必要ありません。

会社員の方であれば、「給与所得者の扶養控除等(異動)申告書」に障害者である旨を記載するのみで適用を受けることができます。

手続き自体、それほど難しいものではありませんので、しっかり申告するようにしましょう。

なお、障害者控除を申告し忘れていても過去5年間分は還付を受けることができます。

質問:控除を増やす裏ワザなどあれば知りたいです。

私は節約が趣味です。一時期は宝くじや仮想通貨やFXで一発逆転を狙っていましたが、ある日から出費を抑える方が簡単かつ楽しいと感じるようになりました。

無駄をなくすというのはダイエットしてるみたいで気分が良いです。

知れば知るほど節約のコツや役に立つ制度があるので面白いです。もしも控除を増やす裏ワザなどあれば知りたいです。

回答|課税所得から差し引くことのできる「所得控除」は全部で15種類あります。

所得税額を算出する前の課税所得から差し引くことのできる「所得控除」は全部で15種類あります。裏ワザというと語弊がありますが、この15種類の控除を正しく理解し活用することで、所得税の減額をすることができます。

【参考サイト:国税庁 No.1100 所得控除のあらまし】

No.1100 所得控除のあらまし|国税庁 (nta.go.jp)

たとえば病院にかかった場合は、支払の明細をしっかり保管し医療費控除を申請したり、iDeCoに加入することで小規模企業共済等掛金控除を申請したりするなど、工夫次第で控除を得ることができます。

なかでもおすすめなのがふるさと納税です。ふるさと納税は特定寄付金のひとつで、寄付金控除の恩恵を得ることができます。控除金額は、次のいずれか低い方の金額から2,000円を差し引いた金額です。

その年の総所得金額などの40%相当額

なによりふるさと納税は、自分が選んだ自治体に寄付することで、その地域の特産物が返礼品としてもらえるというのが最大の魅力です。

こういった楽しさがある点で、質問者様の感覚・要望に近いのではないでしょうか。

質問:各種控除を受けるとどれぐらい安くなるのですか?

税金で色々な控除があることを知りました。ただでさえ税金は高いですし家計に影響が大きいので控除は積極的に活用していきたいです。

医療費控除、生命保険料控除、青色申告特別控除、扶養控除、障害者控除などなど…各種控除を受けるとどれぐらい安くなるのですか?他にも漏れがあれば教えて欲しいです。

もっとも得をする控除がどれなのかについても知りたいです。

回答|所得控除は全部で15種類もあります。

質問者様仰る通り、控除を活用することで納める税額の軽減につながります。所得控除は

全部で15種類もあります。所得控除はその特性に応じて人的控除(納税者本人と扶養家族の状況に応じて控除)と物的控除(その年に支払ったお金の内容に応じて控除)に分かれます。

【参考サイト:国税庁 No.1100 所得控除のあらまし】

No.1100 所得控除のあらまし|国税庁 (nta.go.jp)

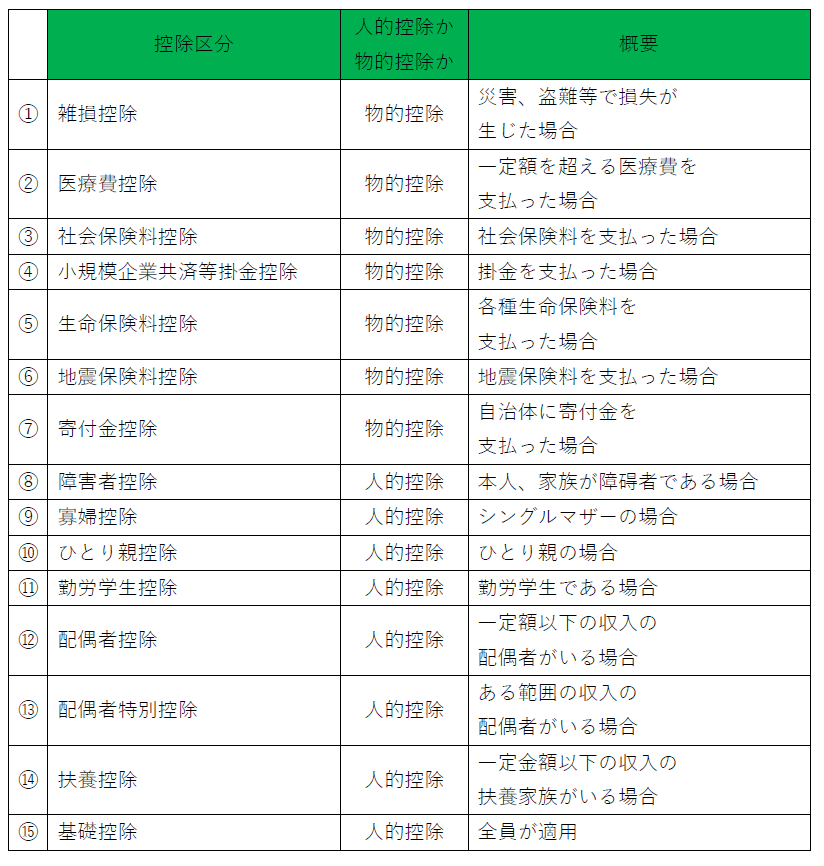

各控除の概要は下記の表をご確認ください。

控除区分/人的控除か?or物的控除か?/概要

① 雑損控除/物的控除/災害、盗難等で損失が生じた場合

② 医療費控除/物的控除/一定額を超える医療費を支払った場合

③ 社会保険料控除/物的控除/社会保険料を支払った場合

④ 小規模企業共済等掛金控除/物的控除/掛金を支払った場合

⑤ 生命保険料控除/物的控除/各種生命保険料を支払った場合

⑥ 地震保険料控除/物的控除/地震保険料を支払った場合

⑦ 寄付金控除/物的控除/自治体に寄付金を支払った場合

⑧ 障害者控除/人的控除/本人、家族が障碍者である場合

⑨ 寡婦控除/人的控除/シングルマザーの場合

⑩ ひとり親控除/人的控除/ひとり親の場合

⑪ 勤労学生控除/人的控除/勤労学生である場合

⑫ 配偶者控除/人的控除/一定額以下の収入の配偶者がいる場合

⑬ 配偶者特別控除/人的控除/ある範囲の収入の配偶者がいる場合

⑭ 扶養控除/人的控除/一定金額以下の収入の扶養家族がいる場合

⑮ 基礎控除/人的控除/全員が適用

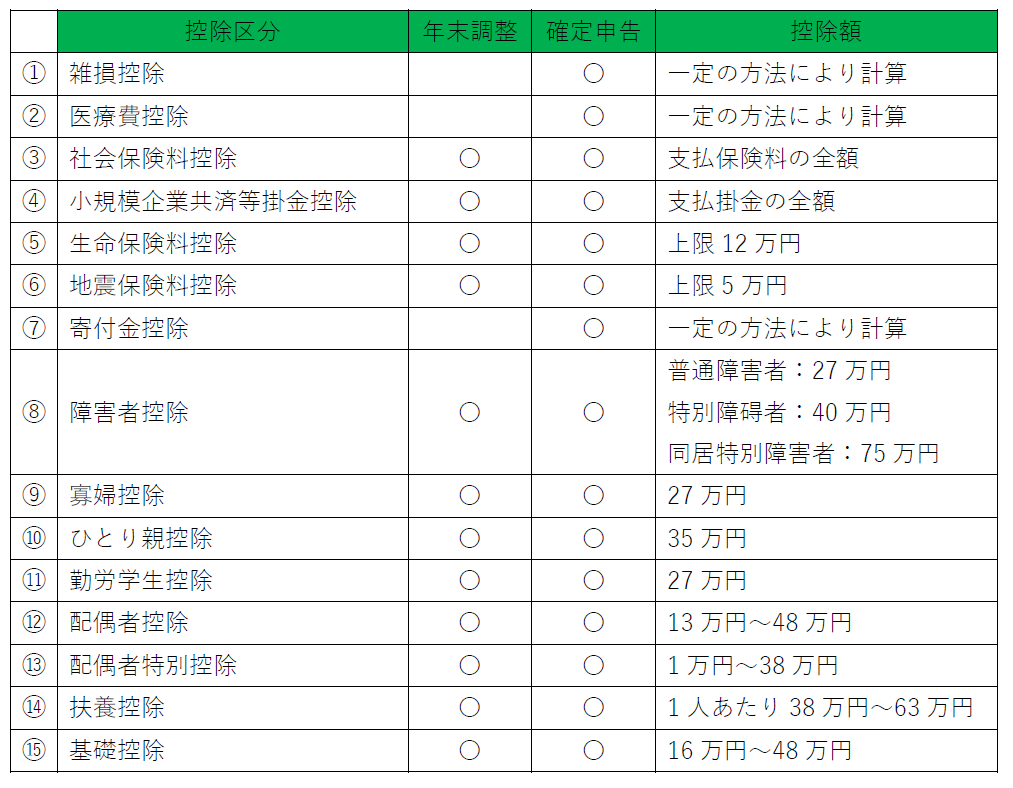

また、各控除区分によって控除額に限度が設定されています。下記の一覧表をご参考にしてください。

控除区分/年末調整/確定申告/控除額

① 雑損控除

年末調整:× 確定申告:〇

一定の方法により計算

② 医療費控除

年末調整:〇 確定申告:〇

一定の方法により計算

③ 社会保険料控除

年末調整:〇 確定申告:〇

支払保険料の全額

④ 小規模企業共済等掛金控除

年末調整:〇 確定申告:〇

支払掛金の全額

⑤ 生命保険料控除

年末調整:〇 確定申告:〇

上限12万円

⑥ 地震保険料控除

年末調整:〇 確定申告:〇

上限5万円

⑦ 寄付金控除

年末調整:× 確定申告:〇

一定の方法により計算

⑧ 障害者控除

年末調整:〇 確定申告:〇

普通障害者:27万円

特別障碍者:40万円

同居特別障害者:75万円

⑨ 寡婦控除

年末調整:〇 確定申告:〇

27万円

⑩ ひとり親控除

年末調整:〇 確定申告:〇

35万円

⑪ 勤労学生控除

年末調整:〇 確定申告:〇

27万円

⑫ 配偶者控除

年末調整:〇 確定申告:〇

13万円~48万円

⑬ 配偶者特別控除

年末調整:〇 確定申告:〇

1万円~38万円

⑭ 扶養控除

年末調整:〇 確定申告:〇

1人あたり38万円~63万円

⑮ 基礎控除

年末調整:〇 確定申告:〇

16万円~48万円

もっとも得をする控除という点では控除額が大きいものになりますが、一番大事なのはもれなく申告することです。特に①雑損控除、②医療費控除、⑦寄付金控除は確定申告をしないと控除を受けることができないものになります。領収書はきっちり保管しておくなど、日ごろからの習慣が大事です。